|

nyilasi.hu

– Nyilasi

Attila Tőzsde Blog

(Megértéssel

kérek mindenkit, hogy tényleg csak üzleti ügyben írjon nekem,

mert privát tanácsok és tőzsdei kérdések megválaszolására

sajnos nem futja az időmből és energiámból. Se sörözésekre.

Mindenkinek sok szerencsét kívánok a pilótajátékhoz!)

|

2025.06.10.

Volt. Nincs. Világörökség helyett világökörség - Máskor verd

be jól a patkószeget!

Máskor.

De ezt már baszhatják. A parajdi sóbányának kampec. A legkevésbé

rossz forgatókönyv az, ha a 7 millió m3 telített sós víz örökre

a bányában maradna, az okozná a legkisebb ökológiai

katasztrófát. Több mint egy évtizede tudták, hogy tenni kellene

a vízbeszivárgásokkal valmit, de nem tettek semmit a fafejű

székelyek és bunkó románok. Nagyon kár a parajdi sóbányáért,

mert szenzációs élményt nyújtott az ügyesen berendezett föld

alatti monumentális tereivel. Ez nem csak sóbánya volt, hanem egy

turisztikai aranybánya is. Impozánsabb a tordai sóbányánál, és

16 fokos állandó hőmérséklete sokkal kellemesebb hosszanti lent

tartózkodásra mint a hidegebb lengyel Wieliczka sóbányáé. Évi

600 ezer fizető látogató, 55 lej = 4500 forintos belépővel. Nem

piskóta, mert a Louvre múzeum fogad évi 9 milliót. És egész

évben minden nap időjárás biztos, télen is, amikor nincs mit

csinálni a jéghideg Székelyföldön. Egy csoda volt:

https://youtu.be/yziqpoFkuzs?si=CtS_MSfE6d-JZ1v9&t=27

Én

óriási lehetőségeket látok a turizmusban. A vidéki, falusi

turizmusban is. De a parajdi turizmusra, vendéglátásra és

ingatlanpiacra összeomlás vár. Románia hatalmas ország. A

nagymagyarországhoz tartozott Erdély önmagában akkora, mint most

kismagyarország, a Székelyföldi régió pedig 200km hosszan terül

el, és a dimbes dombos sűrűn lakott vidéken fele olyan lassan

lehet haladni mint az M7-esen. Egy egy településről kiérve fel

sem lehet gyorsítani 100-ra, mert már jön is a következő falu

egymás után láncban. Így ott érdemes megszállni, ahol a

turisztikai uticélunk van, mert 50 km-t kocsikázni is egy órába

telik. Így Parajdon már nincs értelme megszállni. Egyetlen közeli

turistacélpont a szomszédos Szovátán a Medve tó, a hévizi tóhoz

hasonlítható heliotermikus tó, de ez csak nyáron van nyitva, és

valószínű helyben épp elég nyári szállás épült ki erre az

időszakra. Így a kb ezer fős parajdi szálláskapacitás hirtelen

teljesen kihasználatlan lett. A turisztikai ingatlanok teljesen

elértéktelenedtek, és a lakóingatlanokra is óriasi árzuhanás

vár. Mindenki lehúzza a rolót, kivéve azok, akik hitelből húzták

fel a vendégházukat. Azok kénytelen lesznek veszteség

minimalizálás

céljából féláron adni a szállásukat, hogy a székelyföldi

régión belül odavonzzák megszállni a fillérbaszó Olcsó János

turistákat. Ez viszont a tágabbi környék airbnb árait is durván

lehúzza majd. Az airbnb piac rettentő érzékeny a túlkínálatra.

Egy kicsi túlkínálat is brutálisan le tudja verni az árakat,

mert az a felesleg,

aki

végül üresen marad, jár a legrosszabbul.

És

a fidesz Magyarországán ugyanez a nemtörődömség zajlik 15 éve.

A fidesz maffia minden pénzt ellopott

amihez

hozzáfért. Nem számít nekik semmi. Akár a vak gyerekek ovodáját

is méreg drágán túlárazott óriás képernyős TV készülékkel

szerelik fel támogatási pénzből, ha ezzel lopni lehet. Lényegében

ugyenezt csinálták a

tarvágott

erdőkben a lombkorona sétányokkal. Akárcsak a 300 milliárdos

"lélegeztetőgép" biznisz is totál kamu volt. Csakis a

lopás számított,

semmi

más. Mindent

elloptak, amihez hozzá tudtak érni. A szükséges

állagmegóvásra és karbantartásra

szánt

pénzeket is, és mostanra időzített bombák százaiból álló

országos aknamező alakult ki a magyarországi infrastruktúrákban.

És 15 év elteltével mostmár minden nap felrobban egy időzített

aknabomba. A

balatoni vasút miért is omlott össze most hétvégén??? 2db hibás

gagyi sorompó miatt. Mert nem tartották karban őket. "Nem jól

verték be azt a kibaszott patkószeget." Ahogy Parajdon sem.

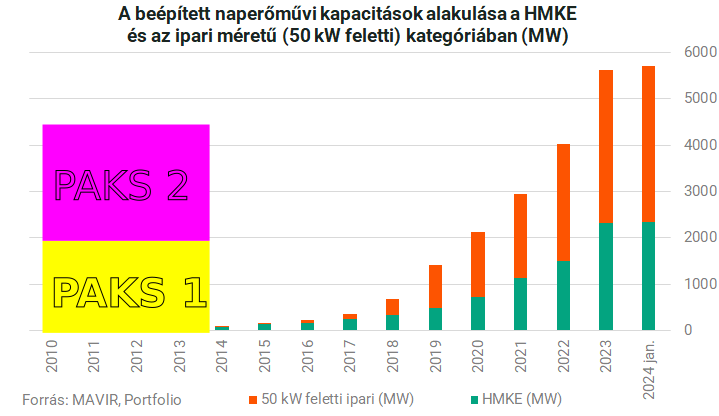

Emlékeztek a 2024.04.03.

Napelmebaj cikkembe

beszúrt Orosz László monológra?

https://youtu.be/kyPLy5rp7QI?si=mVD5Ldr7mWjIZjfj&t=115

Egy

szög miatt a patkó elveszett.

A patkó miatt a ló

elveszett.

A ló miatt a lovas elveszett.

A lovas miatt a

csata elveszett.

A csata miatt az ország elveszett.

Máskor

verd be jól a patkószeget!

És

ha már a Hévízi tavat említettem mellékesen. Arra sem költöttek

semmit a fidesz alatt. Mert ki is az üzemeltető tulajdonos? A

Belügyminisztérium irányítása alatt álló kórház. A kórház

amelyek kórós pénzhiányban szenvednek, mert minden közpénz a

fideszes lopásokra kell. Nem a Hévizi tóra fog költeni a kórház,

ha semmire sincs elég pénzük. A tavon "úszó" központi

főépület állagmegóvására, karbantartására két évtizede nem

költötöttek, és most statikailag már nem biztonságos. Be kell

zárni a főépületet. De semmi gond, a budi mögött még át lehet

öltözni, a cuccot meg letakarni egy törölközővel. Magyarország

előre megy nem hátra. Legalább a tó még megvan, egyelőre még

nem tűnt el.

https://telex.hu/belfold/2025/06/03/heviz-tofurdo-epulet-latogatok

A

legnagyobb látens katasztrófa helyzet Magyarországon szerintem

minden bizonnyal a vízelvezetéssel van. A víz nagyon alattomosan

évekig dolgozhat láthatatlanul a felszín alatt, aztán egyszercsak

megnyílik a föld és mindent elnyel mint egy fekete lyuk. Legutóbb

Japánban 2 hét után találták meg szegény japó apót, akit

teherautójával együtt elnyelt egy megnyílt víznyelő, és egy

kapcsolódó csatornába passzírozott a vízáramlás, és még vagy

3 hónap mire kibányásszák valahogy szegény surmót.

https://www.origo.hu/nagyvilag/2025/02/japan-viznyelo-tragedia-holttest-csatorna

A

fidesz által lerohasztott Magyarországon lehet már 100 méter mély

guatemalai "csillagkapuk" alakultak ki, és bármikor

megnyílhat a föld. A másik időzített bomba pedig a magyarországi

áramellátás. Ha ez mondja fel valahol a szolgálatot, akkor ott

lokálisan minden leáll. Legutóbb Spanyolországban sok helyen még

az ivóvíz ellátás is.

https://www.reuters.com/pictures/22-surreal-photos-giant-sinkholes-2024-06-28/

2025.05.26.

Sajtmaffia - Miért ne adnák tízszeres áron a sajtot, ha ennyiért

is megveszik a turisták?

Hol?

Vámház körút 9 3. A Nagycsarnokban. Még Klapka

is megnyalná mind a 10 ujját. No nem a sajt után, hanem a

tízszeres haszonkulcs miatt.

Évről

évre épül le a Nagycsarnok. Ellehetetlenült az autós közlekedés

és parkolás, kopnak ki a törzsvásárlók. Az alacsonyabb

színvonalú termékpalettán pedig az Aldi és Lidli is marja el a

fillérbaszó vásárlókat, banyatankos nyugdíjas nyanyákat.

Karácsony Autósellenes Gergely - aki mindenhova kocsival jár

buszsávban - hétvégi rakpartlezárása pedig beszúrta a halálos

sebet a Nagycsarnoknak, hiszen a szombat a fő nap, ez a nap adná a

forgalom és a haszon döntő részét, viszont teljesen lebénul a

környék autós közlekedése a lezárások miatt:

https://youtu.be/AE0JTZ9TaY8

Az

autós vásárlók így már nagyrészt feladták, egyszerűen nem

tudnak eljutni oda és parkolni. A COVID pandémia következményei

és a fidesz által 5-10x drágábbra emelt céges energiaárak pedig

kinyírták az évtizednyi kő kemény munkával felépített éttermi

szcéna itt vásárló felső szegmensét. A kikopott prémium

vásárlók miatt pedig sorra dobták be a törölközőt a

Nagycsarnok jó árusai, a ritka tisztességesek, akik stabilan

megbízhatóan minőségi árut adtak korrekt áron és nem verték

át a vevőket, (például Országh Misi és csapata). De

középkategóriás színvonalat képviselő nagyüzemi saját

terméket árusító nagy boltok is bedobták a törölközőt, mint

például a Hungerit. Ezek a tendenciák egyértelműen kijelölik a

Nagycsarnok irányát: a hagyományos piac elsorvad, ezért

turistákat megcélzó standokat kell nyitni, hiszen a bekolbászoló

turisták száma nemhogy nem csökken, hanem szép lassan évről

évre még növekszik is.

A

turistásabb üzletek így szép lassan átveszik a standokat és

előrébb sorolódnak a frekventáltabb középső soron. A 3000-4000

forint/liter áron narancslét facsaró ministand ezer éve megy, nem

is enged a piacvezetőség másik ilyet nyitni, az az ő bizniszük.

Az olvasztott csoki szökőkutas is egy ötletes turistás

próbálkozás évek óta, ám

az

igazán nagy turistákat megcélzó dobások az elmúlt egy évben

nyíltak: a kürtöskalácsos és a sajtmaffia. De elég jól megy az

új egzotikus gyümölcsös is:

4000 forint egy extra mangó, a többi egzotikus gyümölcsnek pedig

nincs is összehasonlítási alapja, más nem árul ilyeneket, ezért

annyiért adja, amennyiért akarja, a standard 100% haszonkulcs

többszörösén. Bár itt nem folyamatos a kiszolgálás, vannak

kisebb üresjáratok is, de azért olyan jól megy a biznisz, hogy

pár hónapja egy második egzotikus gyümölcsshopot is nyitottak,

mielőtt másnak jut eszébe.

A

Sajtállomás viszont nem aprózza el pár száz %

haszonkulccsal. Ők 25000-40000 forint / kg áron adják a sajtokat.

"Kézműves érlelt sajt különlegességek" = valójában

idén indult egy hevesi faluba bejelentett 18 millióig áfamentes

noname egyéni kisvállalkozó viszi jogilag az üzletet. Mindig

van egy vevő a pultnál, akire max 5 perc csevegés után 10-20 deka

sajtot csak rá lehet pirítani aranyáron. Fogalmuk sincs

hogy a kiírt 4000 forint/10 dkg az mennyi sajt is dollárban meg

euróban. Az amerikai már a dkg-mal sincs tisztában, náluk quarter

pound a tízdeka. Meg amúgy is csak 10-20 euróról van szó. Piti

összeg egy nyugati turistának. Az egyetlenegy eladót igénylő

Sajtállomásnak viszont simán összecsorog minimum 50 ezer forint

óránként, ami az óriási haszonkulcs miatt lényegében

tiszta haszon. Heti 1 millió profit simán megvan, akár 2 milka is

egy jó héten. Annyira brutálisan termeli a pénzt a sajtbiznisz,

hogy nyitottak is gyorsan egy másik kihelyezett standot is a

főbejárat közvetlen közelében. Év elején kezdték, és ha nem

lesz érdemi konkurenciája, akkor évi 100 milliós tiszta haszon

borítékolt. Erre mondjuk nem fogadnék, mert a piacvezetőség

valószínűleg ki fogja szorítani, és átveszi az üzletet, vagy

elkéri a profit felét. (Ugye, Gombacsik?)

Ennél

a 10x-es haszonkulcsnál talán csak Vizoviczki volt pofátlanabb.

Nála ugyanúgy 300 volt a sör mint másnál. Csak nem forint, hanem

euro. (Úgy látszik, ekkora fantáziája nincs a sajtmaffiának.)

Vizónak köszönhetjük, hogy mostmár mindig ki kell írni, hogy az

árak forintban vagy esetleg euróban értendők. Volt olyan bárja,

ahova még belső ATM-et is sikerült beszereltetnie, hogy ne kelljen

az áldozatokat elkísérni pitbulljainak a legközelebbi utcai

ATM-ig, hanem gyorsan, kényelmesen, ügyfélbarát módón lehessen

intézni a pénzfelvételt helyben.

A

turistakopasztó sajtbiznisszel ellentétben klasszikus

üzleti modellel dolgozik a kürtöskalácsos: sokat jó áron.

Szombaton 8 fős dolgozói létszámmal pörög az üzlet. Itt már a

csapatmunkát is profin kell megszervezni, hogy igazán hatékony

legyen a kiszolgálás ekkora létszámmal egy ilyen kicsi boltban,

de muszáj is, mert nagyon megy a biznisz. Sokszor 20 fős sor áll,

de piszok gyorsan szolgálják ki a turistákat. 2000 forint volt egy

kürtöskalács, és most tavasszal már emeltek 2500-ra. Tök

mindegy, hogy 5 vagy 6 euró, nem tétel, ugyanúgy mindenki

megveszi. Péntekenként, szombatonként megvan a tiszta fél+fél

millió, a hét többi napján meg összejöhet plusz még egy fél.

Azaz minimum 50 milliós éves tiszta hasznot kalkulálok, és ezt a

bizniszt nem tudja olyan könnyen átvenni a piacvezetőség, vagy

rányitni egy konkurenciát mint az egyszemélyes sajttukmálás

esetében. Ügyesen csinálják, profi a csapat, nagyon pörgősen

dolgozik mindenki, nem a semmiből, nem a horogra akadt tursiták

átveréséből lesz az évi 50 millió, hanem meg is kell dolgozni

érte. "Tudás. Tapasztalat. Szorgalom." hogy ismét Vizót

és klasszikus örök igazságát idézzem.

PS:

Velem nem tud kibabrálni Karácsony Autósellenes Gergely. Smarttal

mindig találni parkolóhelyet. Még a Sóház utcában is. Mindig.

Mindenhol. No stress. Be smart!

2025.05.18.

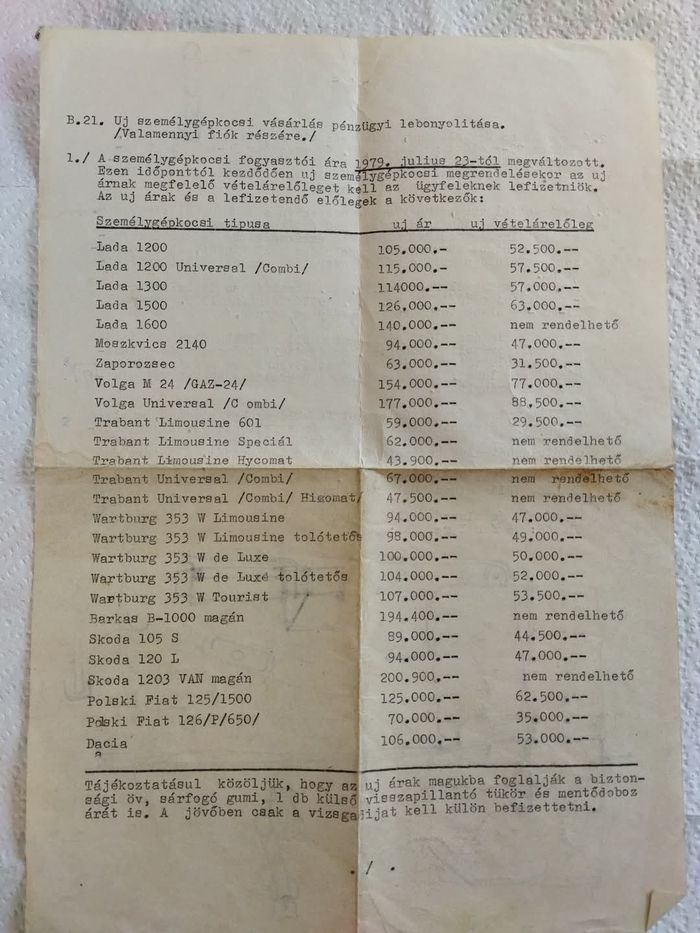

Nyilasi féle inflációs mutató (2) - hosszú távú teszt: Lada,

Wartburg, Dacia

Merkúr

árlista 1979.

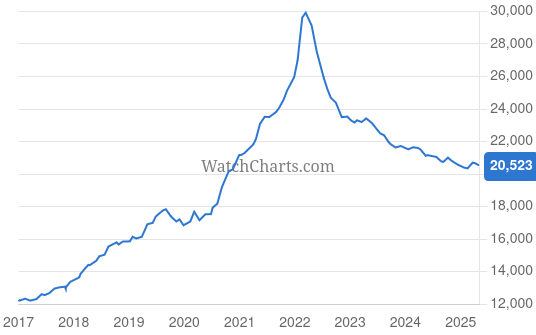

Előző

cikkemben szépen látszik, ahogy a Rolex órák árából számított

index a mániában felfújódik ugyan, de aztán leereszt és kotta

szerint visszatér a Nyilasi féle hosszú távú dollár

inflációs mutató szerinti éves 7%-os áremelkedésnek

megfelelelő szintre: 12000*1,07^8=20523 . 2024.07.17. Nyilasi

féle inflációs mutató írásomban fejtettem ki saját

inflációs tapasztalatomat, mely szerint engem nem érdekelnek az

éves alapon számított hivatalos statisztikai számítások, hanem

csak a saját személyes hosszú távú tapasztalati áremelkedéssel

számolok, ami évesítve Magyarországon forintban 10%, USÁ-ban

dollárban 7%. Persze vannak dolgok amik strukrúrálisan ennél

kevésbé emelkednek, és vannak amelyek többel, de mindig a

személyes főbb tételeket kell figyelni, amire a legtöbbet

költjük, ráadásul olyan új dolgok jelennek meg, amik régebben

nem voltak, és mostmár ezekért is fizetni kell (okostelefon,

mobilinternet, palackdíj, külföldi csomagok vám+áfa,

lélegzetvételi díj, lélegzetvisszatartási díj, stb), egy csomó

korábban természetesnek vélt ingyenes dolog is egyre inkább

súlyosan fizetőssé válik (egészségügy, parkolás, útdíj,

oktatás, bölcsőde, óvóda, iskola, egyetem, buli belépők,

lomtalanítás, stb). A lakásárak és lakhatás érdemileg szintén

nem szerepel a hivatalos inflációs mutatókban, pedig a legnagyobb

súlyú és legalapvetőbb személyes költség. Minél több

dolognál nézzük meg a hosszú távú áremelkedéseket, annál

pontosabb képet kapunk a pénzromlás valódi üteméről, de

leginkább a főbb saját személyes kiadásainkkal kell

kalkulálnunk. Egy alkoholistának lényegében csak a pia ára

fontos.

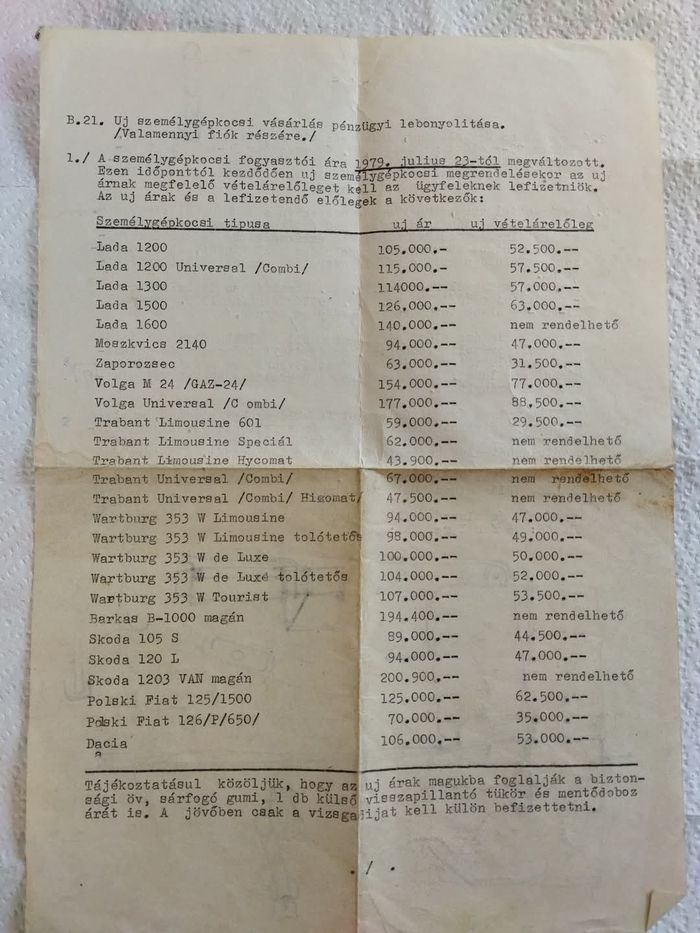

Elém

került egy Merkúr árlista 1979-ből. Lássuk mit mutat a Nyilasi

féle 10%-os hosszú távú inflációs mutató tesztje:

Tulajdonképpen

100 ezer forintba kerültek a szocializmusban elérhető népautók,

amelyeknek a Nyilasi féle 10%-os hosszú távú inlfációs

mutatóval ma 46 évvel később (1,10^46=80) 80x annyiba, 8

millió forintba kellene kerülnie. És kb annyi is. Egy Dacia Duster

8 millióért elvihető. Működik.

PS:

Viszont ma már nem kell rá várni 6 évet.

https://youtu.be/CLW7r4o2_Ow

2025.05.06.

Ferenc pápa: "Ha Nyilasinak bevált, akkor nekem is jó lesz."

Akkor

már inkább Ferenc pápa, aki legalább tényleg jó ember volt. És

egy 10 dolláros Casio karóra tökéletesen megfelelt neki.

Mondjuk

nekem már régesrég pontosan ilyen órám volt, amikor Ferenc pápa

még a fasorban sem volt, talán még csak kidobóként dolgozott egy

Buenos Aires-i lebujban.

2009.

májusában a római Szent

Péter Bazilika pápai erkélyén

parton.

Valójában

értéktelen dolgok a karórák. Manapság szinte teljesen

haszontalanok, hiszen minden mutatja az időt, a számítógép, a

telefon, az autó, de még a mikró is. Arról nem is beszélve, hogy

a nap állásából is elég jól meg lehet mondani a pontos időt.

(Ellenben a világtengerek meghódítása során

egy valóban tartósan pontos strapabíró óra, a

kronométer, a korszak legértékesebb műszere volt,

ugyanis csakis ezzel tudták meghatározni a nyílt tengeren a

hosszúsági kör szerinti pozíciójukat a hajósok, amely pontosan

megőrizte a londoni zónaidőt, és ezt viszonyítani lehetett a nap

állásából számított helyi idővel a nyílt tengeren, ami

megadta a szögtávolságot bolygónk felszínén.) Számomra

a fő hasznossága a karórának a szaunában, a gőzben, a

medencében és futás közben van, amikor tényleg nincs a

környezetben óra. Épp ezért vízállónak kell lennie, és néha

ütödik verődik, elszakad, így kifejezetten az olcsó órák

praktikusak, amikben elemet sem kell cserélni, hanem 2-3 évente

venni a következőt, 10-20 dolláros Casiokat és Q&Q-kat.

A

drága luxus óráknak semmi értelme. Befektetésnek inkább vegyél

egy bérlakást, annak van valós stabil fundamentális értéke, nem

tudják ellopni, elrabolni, nem tudod elveszteni, akaratlanul is

megrongálni. Az óráknak csak vélt értéke van, ami valójában

nulla, mint egy tartósan nyereségképtelen részvénytársaságnak,

amit a tőzsén éppen hype-olnak.

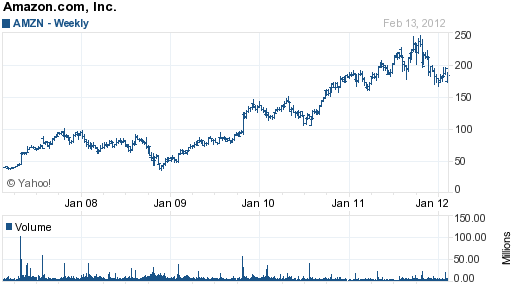

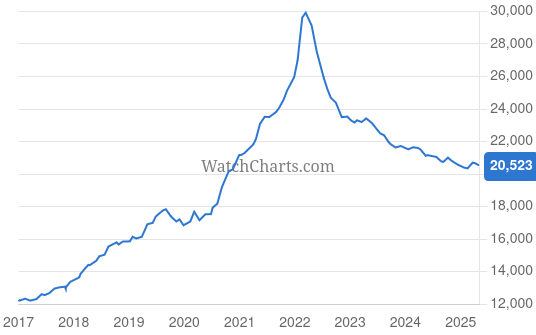

Rolex

index

-

Don't believe the hype! Visszaeresztett a Nyilasi féle hosszú távú

amerikai dollár inflációnak megfelelő éves 7%-os mértékre.

https://watchcharts.com/watches/brand_index/rolex

Ha

villogni akarsz, akkor vegyél inkább egy jó autót, az úgyis

kiszúrja mindenki szemét, és mindenki a helyén tudja kezelni.

Ugyanis ki tud értékelni egy menő órát? Az emberek 99%-a nem.

Sőt, inkább ezerből egy, csak az olyan kifinomult hobbista sznobok

között tudsz villogni, akik értenek az órákhoz. Ezen kifinomult

nagyon kevesek viszont talán más valóban értékes tulajdonságodat

is képesek értékelni. Már ha van. Mert ha csak az óráddal tudsz

villogni, azzal nem sokra jutsz a társadalmi táplálékláncban.

Vannak olyan helyzetek, amikor valóban célirányos és hatásos, ha

tudsz ismeretleneknek villantani = nyomatékot adni a státuszodnak

és elvárásaidnak. De akkor az ütős legyen! Olyan, ami

mindenkinél hatásos. A drága óra erre nem alkalmas. Ha rögtön

egy tízezres, húszezres, ha kell 100 eurós jattal indítasz

felvezetésként, annál nincs jobb entrée.

2025.05.04.

American Psycho 2025 (2)

Totál

pszichopata a surmó. Ezt a képet nem viccből csinálta valaki

róla, hanem Trumpapa saját maga csináltatta és rakta ki a saját

oldalára. Nincs jobb dolga mint ilyenekkel foglalkozni. Nem a Fehér

Házban, hanem diliházban lenne a helye.

https://telex.hu/zacc/2025/05/03/donald-trump-papa-foto

2025.04.23.

Őrségi tavasz - "Ez itt a kert"

Na

birtokba vettem az őrségi házat. Minden célra tökeletes:

egyelőre saját használatra vettem, jóbarátok is elférnek, de

hosszú / közép távú kiadásra is tökéletes akár egy komolyabb

családnak is, vagy turistáknak vendégházként akár 8 főre

(egyik szomszéd hasonló ház átlag százezres hétvégi tarifával

pörög) és eladásra is jó befektetés, mert jó áron vettem. Az

előkertje is nagyon szép ilyenkor tavasszal:

És

még vannak almafák, szilvafák, orgonák, barackfa, diófa, málnás,

szedres, szőlősorok és egy termő és ehető gránátalmafa is.

Meg még ki tudja milyen meglepetés bújik majd elő. És csak 5

perc séta a Fezo-Spar, ahol még Champagne-ból sincs hiány:

Látatlanban

is meg mertem volna venni a házat csupán a képek alapján. Miért?

Mert ahol még a seprűnek is spéci pöpec tartója van, ott

garantáltan minden patent. És az is. Csepel Művekben volt

valami kisebb-nagyobb fejes az egykori tulaj, nyugdíj után

építtette 1988-ban és szépítgette 30 évig az ezermester szaki,

a csontszáraz pinceszinten még egy száz m2-es műhelyt is

kialakított. Csak a felhalmozott szerszámkészlet is bőven több

mint 1 millió mai áron.)

PS:

Ez egy kis reklám is az Őrségnek. Nagyon klassz hely ebben a

szutyok országban: csodás a mikroklíma és szenzációs a

településszerkezet.

Miközben

a legtöbb őrségi településen az utolsó falu végi porta is full

közműves. Óriási, több ezer m2-es telkek, porták, hektáros

birtokok vannak, öntözni nem kell, a gyep nő magától, minden

csodás zöld. Még a lakóövezet is nemzeti park. Beülsz a kocsiba

és 5-10 perc alatt ott vagy bárhol. Ha kell, fél óra alatt

Zalaegerszegen. Dugómentesen, és mindenhol tudsz ingyenesen

parkolni.

Unbelievable,

but free ample parking everywhere. Minden kapható, minden elérhető.

2 és fél óra háztól házig a Gellérthegy. De szerintem meg

kellene még duplázódnia annak a pár száz fős időszakosan vagy

állandóra odaköltöző budapesti/nagyvárosi értelmiségi

/

vállalkozó

/

pénzember

rétegnek,

akik valahogy odatévednek, és megszeretik az Őrséget, mert

szeretik a természetet és a nyugis, stresszmentes életstílust, és

ők azok, akik motívációjukkal, tőkéjükkel, szakmájukkal

felturbózzák az őrségi langyos állóvizet.

2025.04.14.

Rengeteg a fóka, de még több az eszkimó - Az elmúlt 20 év

legrosszabb airbnb évkezdete

Ahol

mozgok jövök megyek Budapesten, meglepően sok turistába botlottam

a "holt" szezon január-februárban is. (És ugye orosz és

ukrán turisták nem is voltak most, akiknek a január eleje a fő

szezon.) Meg merem kockáztatni, hogy szezonálisan rekord számú

turista jött Budapestre az első negyedévben. Ennek ellenére mégis

nulla foglalásunk volt az airbnb lakásunkban. Bár mi nem pörgetjük

a lakást, nem foglalkozunk a hosszú hétvégi Olcsó Jánosokkal,

leginkább jól fizető középtávú vendégekre lövünk (1 héttől

3 hónapig, akiket ritkábban lehet kifogni, de sok pénzt hoznak

kevés melóval, és közben minimális az éves lakás amortizáció

egy állandó bérlőhöz képest) de már azt hittem nálunk van

valami bibi, hogy nulla a foglalás, azonban a budapesti airbnb

császára, Peter Jones is az elmúlt 20 év leggyengébb airbnb

évkezdetére panaszkodott:

https://youtu.be/iTrNlOsNGtg

Peter

Jones megcsinálta az amerikai álmot Budapesten. És miért ő

csinálta meg?? Azért mert senki nem mert úgy belevágni, hogy

mindent egy lapra tesz fel, senki nem hitt benne, hogy ebből ekkora

birodalmat is lehet építeni, és neki is csak azért sikerült,

mert Ausztráliában született magyar, akiben benne van a

vállalkozói animal spirit. Tanítani kellene őt és a sztoriját

nemcsak a Közgázon, hanem minden általános iskolában, a TV-ben

is mutogatni, hogy íme egy magyar, aki szinte nulláról egy

közel száz lakásos ingatlanbirodalmat épített fel egy

hitelpiramis segítségével, és 200 airbnb lakást üzemeltet, a

budapesti airbnb császára. Mindenhol mutogatni kellene őt és

az álomsztoriját, hogy megtörje a magyarok átkát, hogy nem

kell félni a hiteltől, ha kijön a matek. És nem egy

lángész a fickó, ahogy a magyarok 99%-a sem (ilyen ezoterikus

totál marhaságokra is vevő) de észrevett egy szuper lehetőséget,

amibe volt bátorsága beleugrani, és óriási energiája végig is

csinálni. Íme egy magyar, aki Magyarországon megcsinálta az

amerikai álmot. (Jó, nem ő volt az egyetlenegy, még volt pár

hasonló airbnb pionír, aki jókor jó időben szállt fel az induló

airbnb vonatra, és hasonlóan kinőtte magát.)

több

helyen is elmondta már a sztoriját, talán ez a verzió a

legérthetőbb, de nem anyanyelve a magyar:

https://youtu.be/d5bb02QmQQo

Szerintem

egyértelmű most az airbnb helyzet: ÓRIÁSI LETT A TÚLKÍNÁLAT,

amely merev, a turisták száma viszont pilllanatokon belül képes

változni bármi miatt, akár nőni, akár csökkenni. Orbán Ráhel

diktálta 2 éves moratórium előtt ráadásul valószínű

rengetegen kértek még az utolsó pillanatban engedélyt, pedig idén

már ott tartunk, hogy a megemelt adózással egy 4 fős budapesti

apartman évi félmillió adóval indul (építményadó + SZJA)

akkoris ha egyetlen vendéget sem fogadsz az évben. Csapd hozzá a

rezsit, és 1 millió lett az éves fix költség. Nem kevés.

Miközben óriasi a túlkínálat és az üresjárat, mert a profik,

mint Peter Jones, az üzleti modelljéből következően, ha kell,

olyan alacsonyra viszik le az árakat, hogy mindenképp megteljenek a

belvárosi apartmanjaik. Hiszen ők pár száz lakást üzemeltetnek,

30-40 fős fixen foglalkoztatott személyzettel (takarítókkal,

karbantartókkal, recepciósokkal, hoszteszekkel, menedzserekkel)

akiket mindenképp fizetniük kell, ha van vendég, ha nincs, plusz a

hosszú távú bérleti díjakat / hitel törlesztő részleteiket is

fizetni kell. Így szinte bármilyen olcsón is, de ki fogják adni a

belvárosi szállásaikat, mert amit kiadnak, az mind mind plusz

bevétel az üresjárathoz és a nullához képest. Akár veszteség

minimalizálás céljából is, de kiadnak minden szállást, amit

csak lehet. Ellenben aki csak 1 lakást üzemeltet, az nem tud

költséghatékonyan dolgoztatni, hiszen nem tud alkalmazni állandóra

napi 8 órában egy takarítót, így vagy maga csinálja a piszkos

munkát, vagy nem csinálja sehogy, nem fog erölködni filléres

szállásdíjakért, amikor az alkalmi takarítás 30-40 ezer forint.

Ha nem hoz minimum 500 eurót egy vendég, én se foglalkozom vele,

mert az én óradíjam meg aztán pláne kurva drága. Az átlagos

napi szállásdíj viszont a túlkínálat miatt évek óta 80

euró/szoba guest price, amiből 20-30 euró marad tisztán, ha

legalább 3 napot marad a túriszt, ennél hosszabb foglalás esetén

pedig napi 40 euró. Ez aprópénz. Nem éri meg átlagos airbnb

lakást üzemeltetni. Ez már csak a profiknak biznisz, akik annyi

lakást üzemeltetnek, hogy minimum ki tudnak termelni egy fix

takarítót. Ha a lakás egyértelműen rendelkezik valamilyen extra

prémium adottságokkal - akárcsak például egy mélygarázs, vagy

dunai panoráma, egyedi design, különleges adottságok; volt

például egy pesti star wars lakás, amit a lucasfilm le is tiltott

- akkor lehetséges közép távon, vagy érdemileg a 80 eurós

bruttó guest price felett kiadni, hogy valóban megérje ezzel

foglalkozni.

Áprilisban

azonban már jönnek a foglalások, húsvéttal beindult a szezon, és

menetrendszerűen befutott egy jackpot indiai mastercardos surmóka

is hozzánk 3 hónapra. Ezek az indiai, kínai, koreai céges

vendégek a legjobb biznisz. És persze a visszatérő törzsvendégek.

Jó pénz, de kevés meló. És ha a nyugati cégvilág nem írta

volna le teljesen nullára a korrupt Magyarországot, akkor jönnének

nyugat-európai és amerikai céges vendégek is, és akkor

aranybánya lehetne egy prémium vagy luxus airbnb lakás. És ha

sikerülne elsöpörni ezt a maffia kormányt, akkor még lehet is

aranybánya belőle.

PS:

A százmilliós szuper luxus S mercinek mindenképp kellett a

biztonságos mélygarázs. Tök mindegy volt a dán üzletembernek,

hogy mennyiért adjuk neki a szállást, amikor egy este elköltött

ezer eurót a vacsorára. (A hétvégi Olcsó Jánosokat viszont

meghagyjuk Peter Jonesnak. Abban a szegmensben ő a császár.)

2025.03.21.

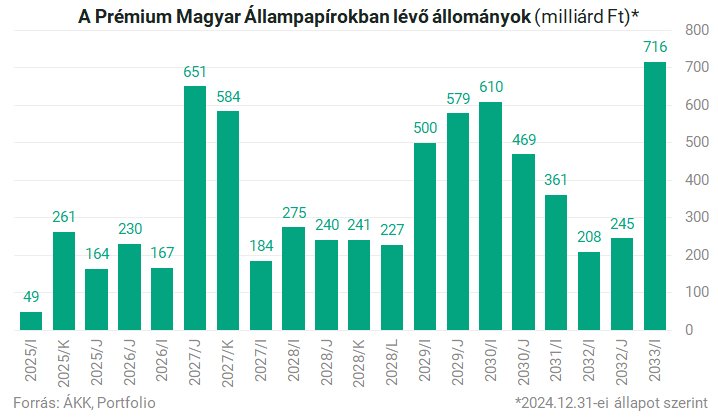

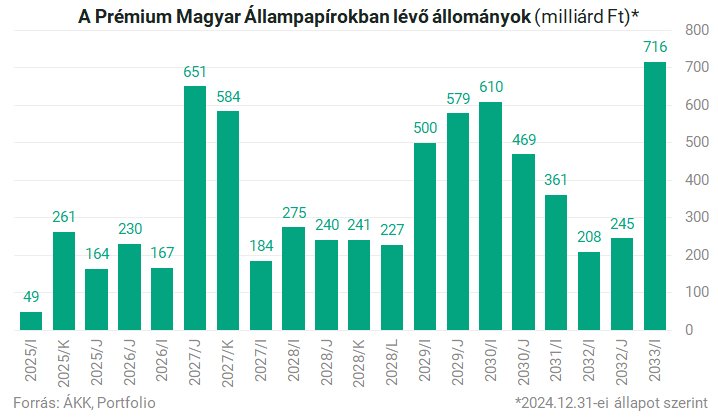

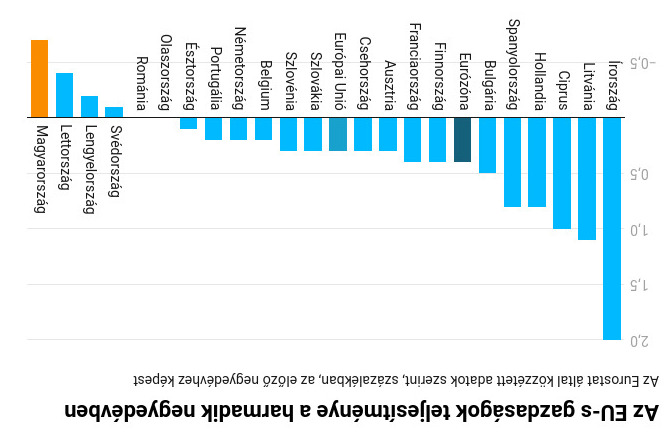

Game changer az európai kötvénypiacon - 2029/J kamatfizetés

A

2 billió eurós nagyságrendű német államadósság a brutális

európai fegyverkezéssel újabb billióval fog nőni.

Mai

napon ez a nagy PMÁP sorozat is kifizette a magas kamatkupont. Nekem

is ez a fő papírom, a kamattal nem kell törődnöm, az őrségi

házat fizetem ki belőle, de ha nem lenne mire elköltenem, akkor

mivel a 2029/N már nem elérhető, mert lezárták a forgalmazását,

ezért helyette a megnyírbált új BÓNUSZ papírt venném rajta, a

2030/N-t, aminek 1.25%-ra vágták a DKJ feletti kamatprémiumát, de

még mindig egy gondtalan és jó állampapírnak tartom, amiben van

kamatemelkedési potenciál is. Ebből a 2029/J kötvényállományomból

viszont végül nem is kellett eladnom az ingatlan vásárláshoz,

ezért úgy döntöttem, hogy egyelőre pár hónapig még tartom

tovább a kötvényeket a lecsökkentett 5.2% p.a. kamattal is.

Miért? Azért mert ahogy 2025.03.01. Trump Vader cikkemben

írtam, a kivétel nélkül seggnyalókból összeverbuvált totál

idiótákból álló amerikai kormányzat élő egyenes TV adásban

de facto felmondta a NATO 5. cikkelyét, ami

irgalmatlan nagy fegyverkezésre készteti Európát, melynek billiós

nagyságrendű forrását az európai államkötvénypiacról fogják

finanszírozni. Ez game

changer, mert így a

gigantikus új államkötvény kínálattal megnyílik a tér a ECB

által évtizedig padlóra

passzírozott államkötvényhozamok érdemi emelkedése előtt.

Tehát európai államkötvények hozamszintjének emelkedésére

számítok már rövid távon is. Ennek a sodrásnak pedig a magyar

államkötvények sem fognak tudni ellenállni, azaz várom

a magyar 10 éves 10%-os hozamot.

Most per pillanat még nem tűnik elérhetőnek, de közép távon

eleve erre számítok, ami most a game changer fegyverkezési

költekezés miatt nem tűnik elérhetetlennek a közeljövőben sem.

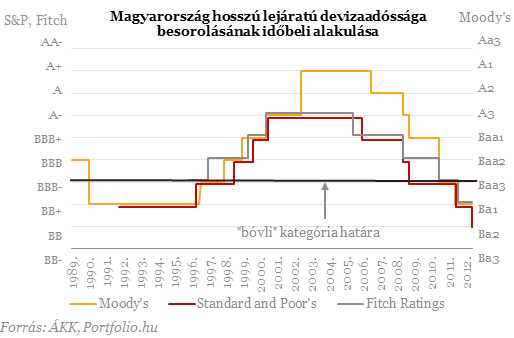

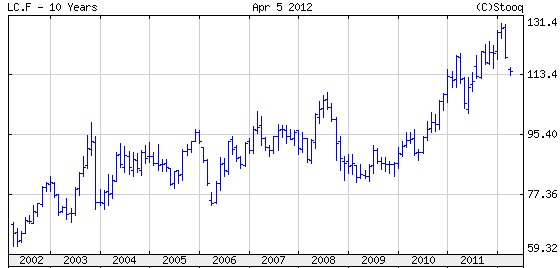

10

éves magyar államkötvények hozamszintje

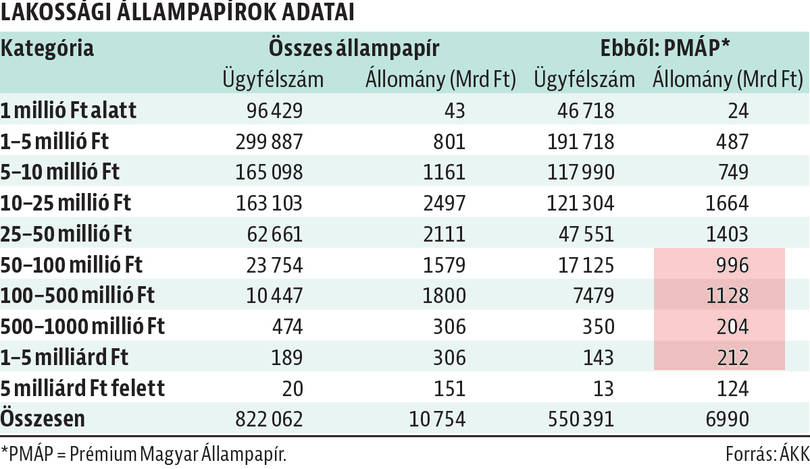

A

lakossági állampapírok kamatszintjének általános csökkenése

mellett mostmár azonban figyelembe kell venni az állampapírok

közötti váltásnak, ugrabugrálásnak a költségeit is, mivel az

államkincstári visszaváltás 1%-os költségbe kerül, nem lehet

túl sokszor összevissza ugrabugrálni lakossági állampapírok

között, mert az ledarálná a már szerényebbre csökkent érdemi

kamatnyereséget. Évente nem lehet 2-3x ugrálgatni, max 1x, de

legjobb egyszer sem, ezért jól meg kell gondolni a tőke

átcsoportosítást és annak költségeit. Pár hónapos, féléves

távon pedig mostmár a diszkontkincstárjegy is újra játszik a

palettán, hiszen ott nincs visszaváltási díj, 2 héten belül

veszteség nélkül ki/be lehet szállni belőlük a bid/ask

quote-okon ha úgy adódik. Épp ezért maradok egyelőre továbbra

is rövid távon az 5.2%-os PMÁP-ban kvázi DKJ hozammal, mert így

egyelőre nem kell feleslegesen eladnom a papírt 1%-os visszaváltási

díjjal, hogy aztán esetleg majd mégegyszer 1%-ért ezt a másikat

is eladjam, ha végül 10-20 éves kötvénybe akarnék átszállni

belátható időn belül. Tehát egyelőre kivárok és maradok a

2029/J-ben. (A bund futures pedig lehet shortolni.)

10

éves német államkötvények hozamszintje

PS:

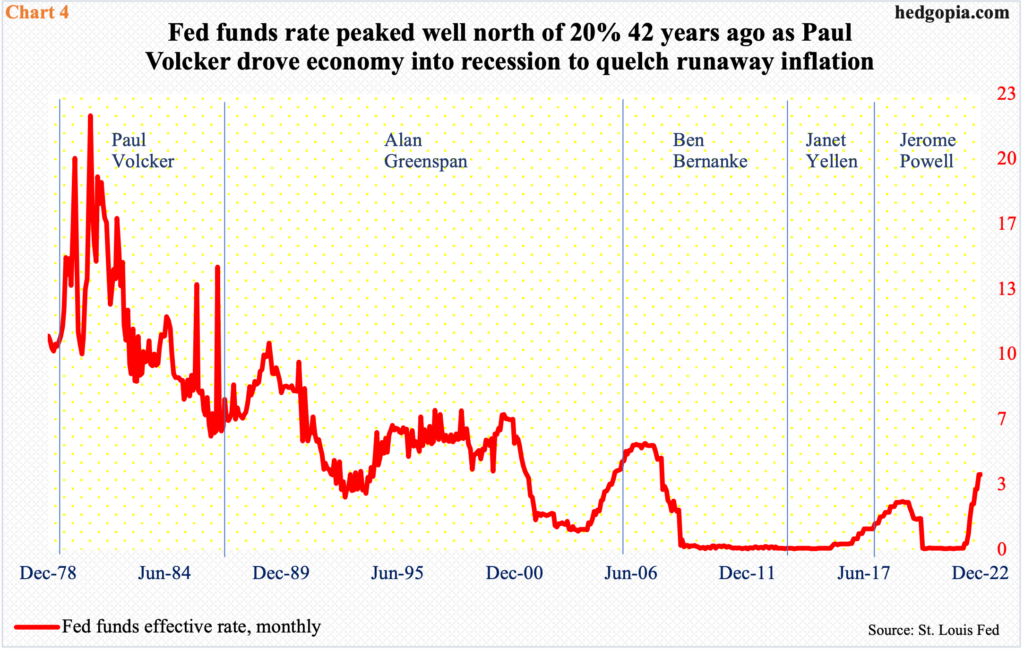

USA kötvénypiaci frissítés: Ha kitart az

elmeháborodott Trump kormányzat a súlyos vámok mellett, és

valóban tartósan életbe lépnek, akkor az a világkereskedelem

zsugorodását eredményezi, mellyel a nagy

exportőr országok dollárfelhalmozási kényszere is csökkenni

fog, azaz kevesebb amerikai államkötvény iránt lesz igény

a nemzetközi kereskedelmi szereplők és jegybankok részéről.

A kisebb amerikai államkötvény kereslet miatt

így szintén emelkedhetnek az

amerikai államkötvény hozamok is, (rásegítve az

európai kötvényhozamok emelkedésére). A vámok pedig infláció

gerjesztőek, amely szintén az elvárt kötvényhozamok

emelkedésének irányába hat. Ezzel szemben a recessziós hatások

miatt tőkeátcsoportosítás történhet a kockázatos eszközökből

a fixed income kötvényekbe. Ámbátor véleményem szerint az

amerikai gazdaságot manapság már nem egyszerű recesszióba

taszítani a szolgáltatások óriási súlya miatt. Inkább

stagfláció várható a megugró infláció miatt. A nem várt

áttételes következmények viszont kellemetlen meglepetéseket

okozhatnak bárhol a gazdaságban, így

az egyedi részévnyeknek óriásira nő a fundamentális kockázata.

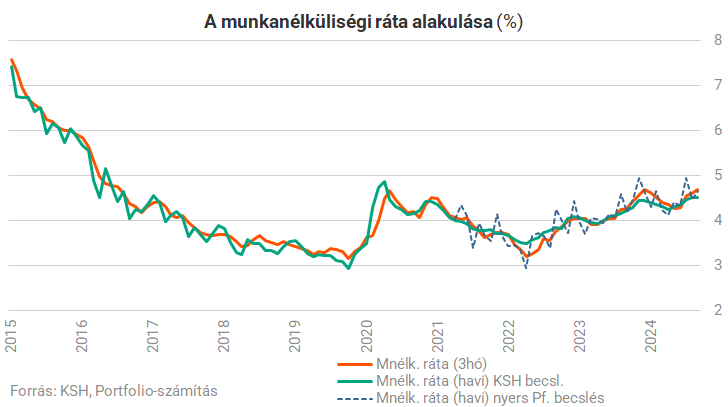

2025.03.17.

Árrésstop - Hányat fialt a disznó ?

https://youtu.be/bVAKkeLg3mE

2025.03.11.

Garzonválság (2)

Egy

kis megerősítő adalék a 2025.02.18. Garzonválság

cikkemhez, hogy valóban érdemi garzonválság alakult ki a

bérlakáspiacon. A speciális rendszerben működő albérlet portál

rentingo.com jelentése alapján ugyanis jelentős

bérlői kereslet tűnt el az Erasmus ösztöndíjasok elmaradása

miatt, akiknek magyarországi tanulmányainak

finanszírozását Orbán Viktor korrupt politikájának

retorziójaként az EU felfüggesztette.

https://eduline.hu/felsooktatas/20250212_Alberlet_kereslet_kinalati_ollo_tovabb_nyilt_nem_emelkednek_az_arak_nem_is_csokkennek

Jelentős

tényezők az albérlet piacon, mert sok ezres nagyságrendről

beszünk, ráadásul ezek azok az európiai diákok, akik csak

egy-két félévre jönnek ide vendég hallgatóként, így

kifejezetten pörgetik az albérlet piacot, mert folyamatosan

cserélődnek. Utána néztem a számoknak, és évente 17 ezer

Magyarországra érkező diákról és 7 ezer tanárról beszélünk.

Brutális számok ezek, amelyek most hiányoznak a magyarországi

egyetemvárosok albérletpiacán, mert ez a tanár, diák albérlő

állomány állítólag szeptember óta eltűnt. (Nincs információm,

de vélhetően a vidéki egyetemvároskban még nagyobb űrt hagytak

maguk után mint a fővárosban.) Ők pedig pont az a réteg, akik

egyedül jönnek Magyarországra és jellemzően garzonlakásokat

bérelnek az egyetemek környékén közép távra. Ez a keresleti

sokk teljesen egybevág azzal, amit jómagam is tapasztalok fél éve,

hogy nagyon gyenge lett a bérlői kereslet, különösen a garzonok

iránt.

Tehát

egyrészről van egy hosszú távon szép lassan folyamatosan

kibontakozó jóléti garzonválság, amiről

írtam a korábbi cikkemben: hogy 10 év alatt érdemileg

megváltozott a bérlők igénye, mert 10 éve minden kétszobás

lakásunkat egy pár, azaz 2 fő bérelte, most pedig előállt az a

helyzet, hogy az összes kétszobás lakásunkat 1 fő bérli, csak 1

fő lakik benne, ami alapján egyértelműnek tűnik a trend, hogy a

bérlők egyedül szeretének lakni, de nagyobb kétszobás

élettérben, és ezt meg is tudják fizetni a jelenlegi piacon.

Másrészről az EU ellenes fidesz következtében eltűnt

külföldi diákok miatt kő keményen beütött egy párhuzamos

garzonválság is, és így a két parallel garzonválság együttes

eredője tényleg bevitt egy komolyabb gyomrost a garzonlakások

bérleti piacán.

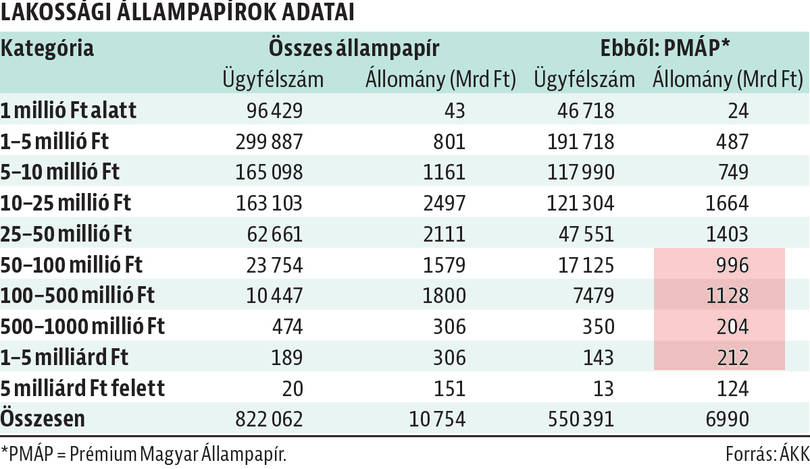

3.

csapásként pedig még az is fenyeget, hogy várhatóan a sok

állampapíros bérlakás vásárló rázúdítja az albérlet piacra

a sok frissen vásárolt (jórészt új építésű, tehát

mindenképpen plusz kínálatot generáló) garzont és kétszobás

lakást, ami további kínálati nyomást fog eredményezni, miközben

már most is nagyon gyenge a kereslet és nagy a túlkínálat a

bérlakások piacán, a bérleti díjak és hozamok pedig már

jelenleg is szinte elfogadhatatlanul alacsonyak befeketői

szempontból a nagyon magas lakásárakhoz képest.

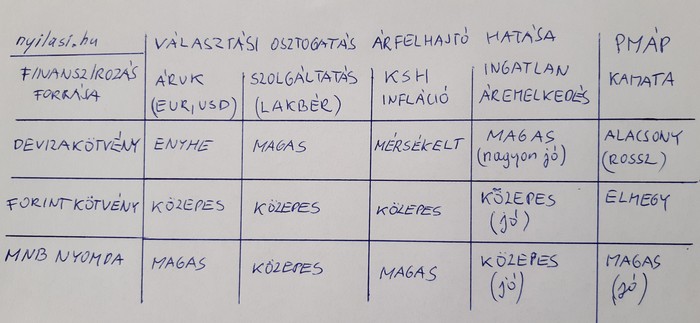

Ha

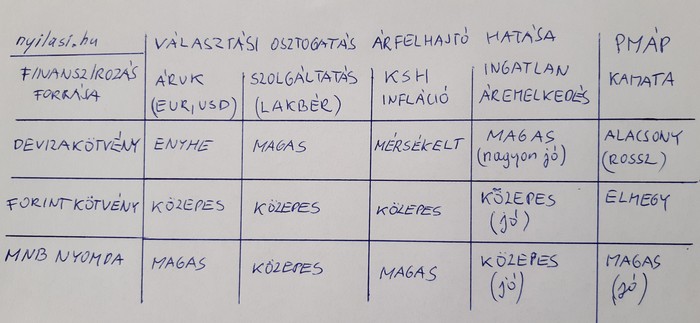

a kiszámíthatatlan láncfűrészes pszichopatákból álló fidesz

választási osztogatásának szerkezeti struktúrája nem csapódik

le az albérletpiacon, ámbátor megint a fidesz nyer, akkor a

következő 10 év nagy szenvedés lesz a bérbeadók számára, és

lehet nagyobb üzlet lesz majd eladni a lakásokat a felturbózódott

magas árakon. Leginkább a netto minimálbér emelés és annak

begyűrűző hatása tudná növelni a lakbéreket, viszont a frissen

bejelentett többgyerekes családi adókedvezmény gigapakk nem fog

lecsapódni a lakbérekben. Az osztogatás bebetonozódni látszó

szerekezete nem túl bíztató a lakáskiadók számára. A 150 ezres

adókedvezményes céges lakbértámogatás elvileg lakbéremelő

lehetne, de a gyakorlatban nem nagyon fog működni, mert fizetni

kell alapból egy minimálbért, és plusz erre jöhet rá a céges

lakbértámogatás, a kettő együt már havi 600 ezres szuperbrutto

magasságban jár, ami nem jellemző általánosságban olyan

huszonévesek esetében, akik még otthon is meghúzhatják magukat a

szüleiknél. Másrészt, akiknél valóban megüti a bérszintet,

mindösszesen max 5%pont közterhet lehetne megspórólni, ami nem

nagy ösztönző egy cégnek, a fiatal dolgozó is inkább az adózott

tiszta pénzt fogja kérni, mert már valószínű amúgyis önállóan

lakik. A céges szuperbrutto közteher csökkentés motíváltsága

nem jelentkezik a dolgozónál, a cégekre kellene hatni. Az

adómentes zsebbe fizetéssel szemben pedig eleve versenyképtelen a

koncepció. Valódi hatást kiváltó megoldás itt az lehetne, ha a

lakbértámogatás beleszámíthatna a mindenképpen hivatalos

minimálbérbe. (Ezen a szálon talán még van esély a konstrukció

finomítására, ami talán már érzékelhető addícionális

albérlet keresletet eredményezhetne.)

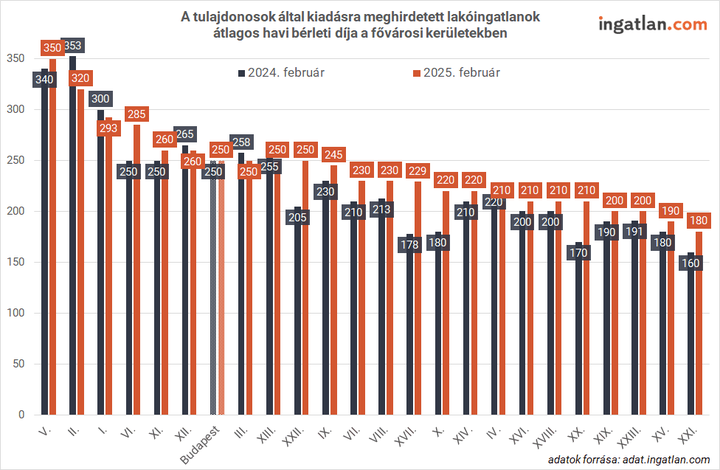

Az

eredeti rentingo elemzést nem találtam sehol, de sok cikk idézi

egy olyan grafikon társaságában, ami szintén az általam korábban

vázolt helyzetet demonstrálja az albérletpiacon:

Egyértelműen

látszik, hogy a hirdetések kínálati lakbérei

általánosságban

mereven tartják magukat, miközben a piaci folyamatok dinamikus

alakulása során - például, hogy mindeki vett már lakást, aki

csak tudott, és szinte már csak a szegények bérelnek

/

eltűntek az erasmusos külföldi diákok / nagy a túlkínálat /

stb - az albérletet keresők egyre alacsonyabb bérleti díjakat

szánnak a lakásbérlésre. Magyarán olcsó bérlakásokra van

valós igény, nem a drágákra.

PS

frissítés: JÓ HÍR !!! Óriási

pánikban a fidesz, kapkodva váratlanul bejelentették a

láncfűrészes pszichopták, hogy a 30

év alatti 1 gyerekes anyukák is adómentességet kapnak.

Ez

tényleg jó hír a lakáskiadóknak, mert ez a

most

frissen megcélzott 25-30 éves korosztály már

generálhat

plusz albérlet keresletet és pumpálhatja a lakbéreket.

2025.03.01.

Trump Vader - "This Deal Is Getting Worse All the Time"

A

lényeg kivágva 40 másodpercben

itt:

https://youtu.be/KxWckALd794

Tegnap

kiderült, hogy a NATO 5.cikkely a valóságban nem is létezik.

Csak egy leírt bla bla bla szöveg, amit az Egyesült Államok

elnöke

és

kormánya tulajdonképpen úgy

értelmez,

ahogy neki tetszik: "Persze

támogatunk benneteket, és megtesszük az intézkedéseket, amiket

szükségesnek tartunk.

Mutasd csak milyen kártyáid vannak? Elég szar lapjaid vannak,

öcsisajt. A fél veséden kívül mit tudsz még cserébe

felajánlani?

És

miért nem öltöztél fel rendesen?"

NATO

5. Cikk

A

Felek megegyeznek abban, hogy az egyikük vagy többjük ellen,

Európában vagy Észak-Amerikában intézett fegyveres támadást

valamennyiük ellen irányuló támadásnak tekintenek; és

ennélfogva megegyeznek

abban, hogy

ha

ilyen támadás bekövetkezik, mindegyikük az Egyesült Nemzetek

Alapokmányának 51. Cikke által elismert egyéni vagy kollektív

védelem jogát gyakorolva, támogatni

fogja az

ekként megtámadott

Felet

vagy

Feleket azzal,

hogy egyénileg

és a többi Felekkel egyetértésben, azonnal megteszi

azokat az intézkedéseket,

ideértve a fegyveres erő alkalmazását is, amelyeket

a

békének és biztonságnak az észak-atlanti térségben való

helyreállítása és fenntartása érdekében szükségesnek

tart.

https://www.nato.int/cps/fr/natohq/official_texts_17120.htm?selectedLocale=hu

Tehát

a lényeg dióhéjban zanzásítva: "megegyeznek, hogy támogatni

fogja a megtámodott felet azzal, hogy megteszi az intézkedéseket

amelyeket szükségesnek tart." Ennyike.

Ennél még a

rövid

életű

1939-es

német–szovjet megnemtámadási szerződés is komolyabb papírmunka

volt.

PS:

Gyogyós Trump és debil emberei nemhogy világbékét, de még egy

sajtótájékoztatót sem tudtak megszervezni. A világ legnagyobb

beégése volt élő egyenes adásban közvetítve, amikor a Four

Seasons hotel helyett a Four Seasons Landscaping Company, azaz Négy

Évszak Kertészetbe szervezték és tartották meg a beharangozott

sajtótájékoztatójukat egy sex shop és egy krematórium

szomszédságában.

https://youtu.be/loQdYh_W8uo

2025.02.23.

MZ/X, kapcs ford! - Áprilistól újraindul az MNB pénznyomtatás

Viktor

Viktorovics Orbanov pártfőtitkár elvtárs tegnap bejelentette,

hogy április elsejétől - bolondok napjától - jön "az 5%-os

lakáshitel kamatplafon."

https://youtu.be/Zi7stQ3CHxI?si=d7-uYM8Qaz--G-ru&t=2034

Fordítom

újmagyarról ómagyarra: Nos, ez így általánosságban kijelentve

a jelenlegi helyzetben csak egyféleképpen

valósulhat meg a gyakorlatban: MNB refinanszírozással, azaz

jegybanki pénznyomtatással. Tehát ahogy sejteni

lehetett, mihelyst eltakarodik az útból a sértett Matolcsy, már

indítják is a fideszes jegybanki pénznyomdát.

Az

5%-os lakáshitelekkel pedig azonnal alátámasztásra is kerülnek

az 50 milliós csepeli kétszobás panel és belvárosi garzon árak.

Hiszen az adózott bérleti díj egy az egyben fedezi a 30 milliós

lakáshitel törlesztőrészleteit, csak a kezdeti 20 milliós önerőt

kell bedobni a gépezetbe, és utána már magától megy a perpetuum

imobile az önjáró cashflow egyenleg miatt, és csak idő kérdése,

hogy hány év után indul be a kockázatmentes pénzgyár, azaz

nyílik ki egyre jobban az olló a fix törlesztő részletek és az

előbb utóbb emelkedő bérleti díjak illetve lakásárak miatt.

Hiszen ha bármi miatt - például választási osztogatás miatt - a

bérleti díjak emelkedni tudnának, akkor az egy az egyben vinné

feljebb az olcsón kiadható bérlakás árakat is a befektetetői

lakáshitelek által generált lakásvásárlások következtében,

mindaddig amíg az 5%-os hitel rendelkezésre áll. Tehát ha a

bérleti díj felmegy 180 ezerről 200 ezerre, akkor amit eddig 50

millióért is megérte megvenni hitelre azt már 55 millióért is

megéri, mert nincs kockázat, és csak idő kérdése, hogy mikor

indul be a pénzgyár. (A

látszat

ellenére a

20

milliós önerőnk

sem

hever parlagon, hiszen a törlesztőrészletek összegeinek kb fele

tőketörlesztésre fordítódik, így évente nagyságrendileg közel

1 millióval csökken a hiteltartozás, ami nagyjából pont a 20

milliós önerőnk elvárt minimum

hozama.)

És

ha netán valahogy megpróbálnák lekorlátozni az ingatlan

befektetői hitelfelvételeket, attól még a mechanizmus - ha

tompítva is - ugyanúgy ki fog hatni a lakásárakra, hiszen a saját

részre lakásvásárló a bérleti díj helyett egy az egyben tudja

fizetni a tölresztő részleteket, ami által 50 milliós lakásárig

mindenképpen érdemes kihaszálni ezt a fajta otthonteremtési

lehetőséget. Sőt, efölötti árkategóriában is, csak ott

nyílvánvalóan egyre szűkülnek a lehetőségek és a kondíciók,

és a konstrukció profittermelő hatékonysága, így befektetésként

a legolcsóbb lakásár kategória adja a legjobb profitot. (2-3

olcsó lakás jobb üzlet mint egy drága.)

PS:

A világ legjobb üzlete nyomtatott pénzből eladósodni. A

hitelképes jómódúak megint nagyon jól járnak, a szegények meg

megint szopnak. A sok fideszes birka újra és újra megszavazza,

hogy jól lenyírják őket. Szinte már nekem kellemetlen, de azért

köszönjük.

2025.02.18.

Ingatlanmánia - Milyen a jó bérlakás? Hány szobás a legjobb

választás? Visszatér a garzonválság? Elolvadtak a lakbérhozamok

a szárnyaló lakásárak súlya alatt.

Jean-Yves

Le Castel ingatlan befektető

Érdemes-e

még egyáltalán bérlakásokba fektetni ilyen magas ingatlanárakon

ilyen szánalmasan alacsony bérleti hozamok mellett? Egyre nagyobb

ugyanis a szakadék a lakásárak és a bérleti díjak között.

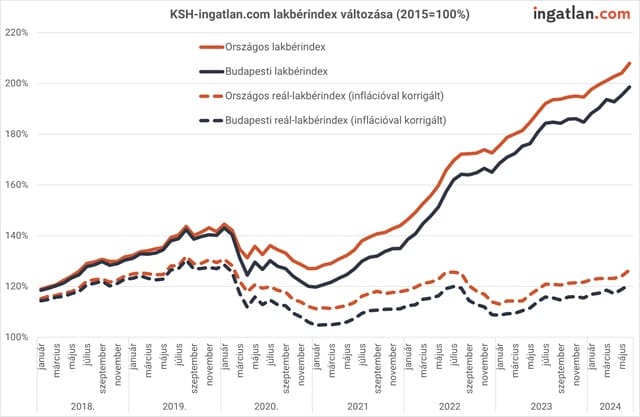

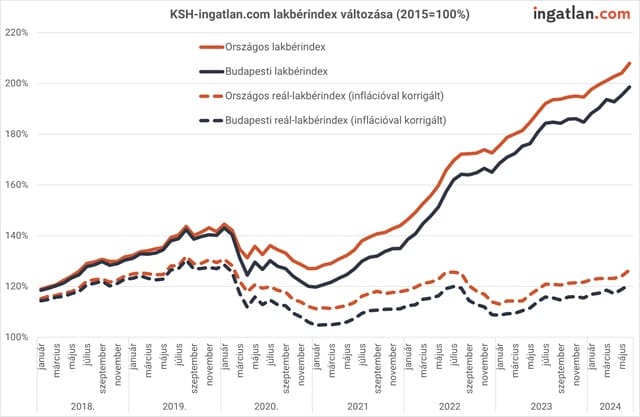

2016-ban kezdett el fordulni a kocka, előtte a bérleti díjak

emelkedtek sokkal markánsabban, azóta viszont a lakásárak

200%-kal emelkedtek, a lakbérek azonban csak 50%-kal, még az

általános infláció mértékétől is jelentősen elmaradtak.

Mégegyszer kihangsúlyoznám: 50% lakbéremelkedés 8 év alatt.

Tehát minden, még a lófasz ára is jobban emelkedett 8 év

alatt mint a lakbér. Mindeközben tombol az ingatlanmánia, pár

hónap alatt a fővárosi garzonok és panellakások valós

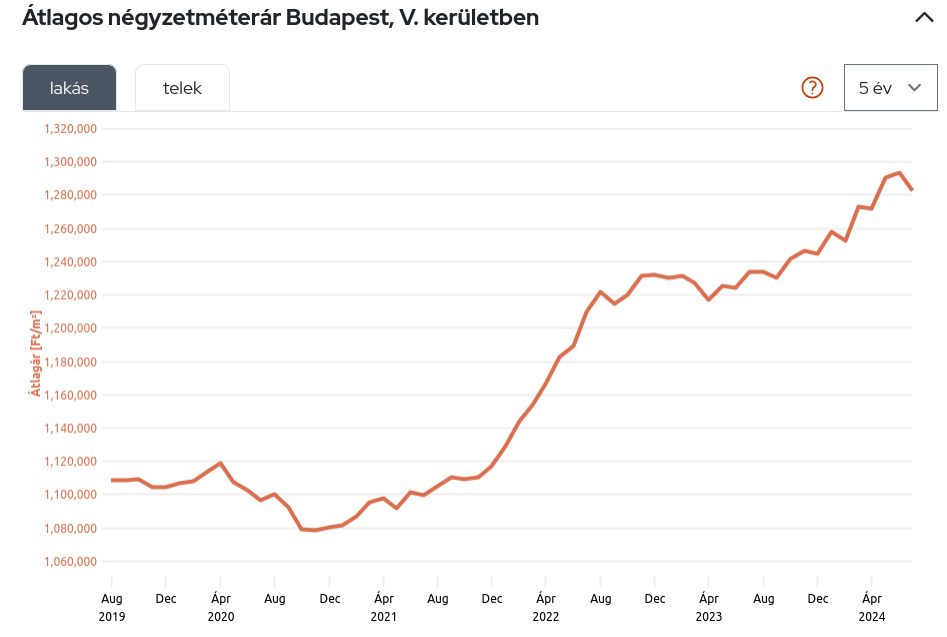

tranzakciós eladási ára 20%-kal emelkedett, és egymást

tapossák a vevők. Ezen két kategórián kívül minden más

budapesti eladó ingatlan jelenleg befektetésként

értelmezhetetlenül drága, mert 50-100% túlértékeltek az

eladási vágyárak, nem jön ki a bérlakás matek, így lényegében

továbbra is csak a kétszobás panellakások és az egyszobás

belvárosi garzonok értelmezhetők fővárosi bérlakás

befektetésként. De már a garzonok iránt is megcsappant a

bérlői édeklődés az elmúlt időszakban, jóléti garzonválság

fenyeget. Mindeközben a bérleti díjak természetesen semennyit sem

emelkedtek az elmúlt fél évben, és tartósan gyenge a bérlői

kereslet. Már csak vidéken lehet értelmes

ingatlan befektetést találni.

Emlékeztek

a 2000-es évek közepi garzonválságra? Bizonyára nem. Én viszont

nagyonis. No nem azért, mert volt akkor 8db belvárosi garzonom,

viszont dumáltam valakivel, akinek volt. Egy cimbi cimbije, akivel a

Romkertben rövid beszélgetésbe elegyedtünk. Francia akcentussal,

de egész jól beszélt magyarul, mert már évek óta Budapesten

élt.

-

Te ilyen bróker vagy?

- Olyasmi. Tőzsdén spekulálok.

Adok-veszek.

- És jól lehet a tőzsdével keresni?

- Nem

panaszkodom, de risky business. 1-2 év alatt akár meg is lehet

duplázni a pénzt, de ha belefutsz egy nagy bukóba, akár le is

felezheted. Nem mindenkinek való.

- Nekem van 8 belvárosi

garzonom. De nem jó.

- Mi nem jó abban? Az már egy kisebb

vagyon. Már a bérleti díjakból is szépen meg lehet élni.

-

Nem jó. Kicsi a bérleti díj. Évek óta nem lehet emelni.

Szétbarmolják a lakást, és egy év múlva mindenki lelép.

Ráadásul most alig lehet kiadni a garzonokat, mindenki kétszobás

lakást keres. Nem kell a garzon most senkinek. Lehet nekem is inkább

el kellene adnom a garzonokat és tőzsdézni kellene.

-

Eladhatsz pár garzont, de tőzsdén csak olyan pénzt szabad

kockáztatni, amivel akár bukhatsz is. De ha van folyamatos

bevételed, amiből alapból meg tudsz élni, akkor bátrabban

kockáztathatsz. Amúgy mivel foglalkozol?

- Seggbekúrom a

csajokat. (Még most is előttem van, ahogy ezt mondja francia

akcentusával.)

- Ha ha ha! Nagyon nagy király vagy. De úgy

értettem, hogy mi a munkád? Miből lett a 8 garzon? Honnan van a

pénz? Erre értettem, hogy mivel foglalkozol.

- Én tényleg

ezzel foglalkozom. Ez a munkám.

Na

ez a 20 éves sztori mindig eszembe jut a garzonokkal kapcsolatban.

És most különösen aktuális, mert a bérlőim cserélődésével

most először fordult elő olyan helyzet, hogy minden lakásunkat

csak 1 fő bérli. És főleg kétszobás lakásaink vannak, de még

az egyik háromszobásban is 1 fő lakik, a másik háromszobás

pedig üres és nincs normális érdeklődő sem. A Pozsonyi úti

szuper egyszobásomat, amit 4 nap alatt szoktam kiadni, most csak 4

hónap alatt tudtam kiadni normális bérlőnek. És mástól is azt

hallom, hogy nincs most érdeklődés a garzonok iránt. 10 évvel

ezelőtt, amikor kezdtem ezt a bizniszt, teljesen fordított volt a

helyzet, szinte minden kétszobás lakásunkat párok bérelték,

sőt, még az egyszobás lakásomat is egy pár bérelte. És amikor

egy pár netán szakított, nem is tudta egyedül tovább bérelni a

lakást az otthagyott fél.

Tíz

év már nagy idő. Egyértelmű életszínvonal és életstílus

változás zajlott le az elmúlt tíz évben. Olyannyira egyedül

akarnak lakni az emberek, és olyannyira jól megy a dolguk

azoknak, akik jó fizetésért dolgoznak, és megtehetik hogy lakást

béreljenek, hogy egy garzont már kicsinek is éreznek saját

maguknak, igénylik a nagyobb életteret, a kétszobás lakást,

amelyek alig kerülnek többe. Sőt, egy belvárosi garzon eleve

árparitásban van egy jó helyen lévő kétszobás panellakással,

így egy ilyen váltás nem is pénz kérdése, csupán a lokációt

cseréli nagyobb élettérre.

Hogy

mi okozta a 2000-es évek garzonválságát, így utólag külsősként

nem tudom megállapítani, akkor nem voltak kiadó lakásaim, nem is

figyeltem, nem is érdekelet, nem láttam rá az albérletpiacra, de

Jean Yves sztorija alapján lehet akkor is hasonló folyamatok

zajlottak le. Megugró bérszínvonal, Megyó papa ekkor óriasi

osztogatásba kezdett, lehet a devizahitelezés felfutásával is sok

albérlő tulajdonossá vált, és megüresedtek a garzonok. Unios

csatlakozással megindulhattak külföldre a fiatalok. Se airbnb se

fapadosok még nem voltak, a turizmus is csak fele-harmada volt. És

a nagy társasház építések ekkor még csak folyamatban voltak.

Ebből a mixből mégis valahogy kialakult egy ideiglenes bérlői

elfordulás a garzonoktól, amit aztán 2009-es világgazdasági

összeomlás és a svájci frank "oldott meg".

Tehát

jelenleg egyértelműen a kétszobás lakások iránt van most

csak érdemi kereslet, és az egyszobás és háromszobás lakások

iránt viszont megcsappant. Szerencsére jómagam eleve kétszobás

panellakásokban gondolkodtam, ezt gondoltam jó befektetésnek, mert

egy kétszobás lakás mindenre jó, mindenkinek jó, és ezekből

van a legnagyobb kínálat is, így egymáshoz közel, egy házban,

szomszédos háztömbökben össze is lehetett vásárolgatni olcsón

a bérlakás portfóliónkat az ingatlanpiaci mélyponton. De adódott

pár kedvező lehetőség vásárolni olyan háromszobásakat is,

amelyeknek szenzációs beosztása vagy adottságai voltak, így

ezeket sem hagyhattam ki, ha már eladók voltak. Azt gondoltam, hogy

ezek a ritka jó háromszobás lakások lesznek a legjobbak. (És az

igaz is, hogy mint lakások ezek klasszabb lakások, azért is van

kevés ilyen eladó, mert tényleg szuperek, ezért nem is nagyon

adják el a tulajok, viszont tíz év alatt kiderült, hogy

bérlakásként mégsem olyan jók mint a kétszobásak.) A

garzonoktól viszont eleve ódzkodtam. Egyrészt Jean Yves

garzonválság sztorija mindigis magam előtt lebegett, de főleg

amiatt, hogy a bevárosi garzonok a kutyaszaros mocskos belvárosban

vannak. És amikor 2000 körül a Közgáz Horánszky utcai nyelvi

tanszékére kellett járni, akkor ez a Horánszky, Szentkirályi,

Vas, Kőfaragó utca környéke olyan borzasztóan kutyaszaros volt,

hogy lehajtott fejjel kellet szlalomozni a kutyakakák közt. És

amikor esett az eső, akkor az egész járdán mindenhol folyt a

felhígult kutyafos. Undorító volt az egész környék, és számora

ez testesítette meg a pesti belvárosról alkotott képet. De végül

két "ékszerdoboz" egyszobás lakásra azért mégiscsak

lecsaptam a Pozsonyi úton illetve a Barát utcában. Nem hagyhattam

másnak ezeket a kivételes lehetőségeket. Nem bántam meg, de

örülök, hogy alapvetően kétszobás lakásokba fektettem.

MILYEN

A JÓ BÉRLAKÁS?

Amire

valóban van érdemi bérlői kereslet, ezért bármikor könnyen

kiadható, alacsony a bérlői rotáció, kevés az üresjárat, és

a vételárhoz képest a legmagasabb hozammal lehet kiadni.

És nem árt, ha kiszállni is könnyen lehet belőle, ha másra kell

a pénz, hiszen ez csak befektetés. (Tehát valójában nem a

lokáció, nem az árfekvés, nem a színvonal számít, hanem a

kereslet, a hozam, és a minél kevesebb macera.)

1.

HÁNY SZOBÁS?

Akkor

kezdjük ezzel a kérdéssel, ha már a garzonválság újra

fenyeget! Tehát jelenleg leginkább a kétszobás lakásokra van

kereslet. És a kétszobásokra minden körülmények között mindig

is stabil volt a kereslet. Az egyszobások az elmúlt tíz évben jók

voltak, de most érezhetően gyengébb lett az érdeklődés irántuk,

úgy tűnik újra itt a "garzonválság", a háromszobások

iránt pedig jelenleg kifejezetten gyenge a kereslet. Azonban a

szobaszámnak más szempontból is jelentősége van. Mert nem csak

az a lényeg, hogy könnyű-e kiadni, hanem, hogy meddig marad ott a

bérlő, akik után általában többé kevésbé rendbe kell szedni

a lakást, extrém esetben ki kell vakarni a geciből, és újra és

újra bérlőt kell keresni, eközben mennyi így az üresjárat,

amikor nincs bevétel és még a rezsit is a tulajnak kell állnia,

tehát nagyon nem mindegy, hogy mennyire stabilak a bérlők, hogy

tíz évig végig bérli valaki, vagy 1-2 évente újra és újra

rendbe kell rakni és ki kell adni a lakást, és az egész egy

állandó mókuskerék. E tekintetben is a kétszobásak a legjobbak,

ott maradnak legtovább a bérlők. A legmacerásabbak pedig a

háromszobásak.

EGYSZOBÁS:

Legnagyobb előnye, hogy mivel 1 fő lakja, ezért fele akkora a

használati amortizáció mint amikor egy kétszobásat ketten

laknak. (Három lakónak pedig eleve nem adok ki semmilyen lakást,

mert annyian már pusztítást tudnak végezni.) Sokan ezt bele sem

kalkulálják a vegytiszta bérleti hozamba, pedig a használati

amortizáció kulcskérdés, mert ez okozza a legtöbb macerát és

gondot a tulajdonosnak, hogy mennyire lakják le a lakást a bérlők,

ami után rendbe kell hozni. Egyszobások előnye továbbá, hogy a

legkönnyebb kiadni, mert egy főnek ez a legolcsóbb kategória.

Ellenben nem sokáig maradnak a bérlők. Miért? Legfőképp azért,

mert egyedül bérlik ki, de aztán előbb utóbb bepasiznak,

becsajoznak, és akkor már kicsi lesz a lakás két főre és

felmond a bérlő. Az egyedül élő fiatalok jórésze ráadásul

egyszercsak fogja magát, és lelép Londonba, Hollandiába, teljesen

váratlanul külföldre költözik. 1-2 évnél tovább senki nem

maradt a Pozsonyi úti szuper egyszobás lakásomban, pedig minden

bérlő első látásra beleszeretett. Kezdetben induláskor egy

párnak adtam ki, de 2 év után már kényelmetlen volt nekik,

részben mert közben a munkahelyük is Budára módosult, de

egyértelműen kicsi egy párnak az egy légtér. Ezek után

induláskor párnak már ki sem adom, csak egyedülállónak, utána

persze ha bepasiznak, becsajoznak felőlem odaköltözhetne a másik

fél, de ez meg sem történik, hanem szépen felmondanak. A Barát

utcai garzonomban is hasonlóan indult a sztori: egy srác kivette,

becsajozott, odaköltözött a csaj, de két főre kicsi lett a

lakás, elmentek. Szerencsémre ezután itt már stabil hardcore

bérlőm van, aki már eleve a szomszéd lakásból költözött át,

imádja a Barát utcát, amely egy oázis a belvárosi gettóban, a

garzon pedig tényleg egy szenzációs adottságú "ékszerdoboz",

amit értékel a bérlőm. Ha sok bérlőd van, előbb utóbb

megtapadnak páran, szép lassan egyre többen, és így egyre

kevesebb lakásra redukálódik az állandó rotáció és

mókuskerék. Van olyan bérlőnk, aki lassan 10 éve megvan,

ráadásul ezermester mérnök, soha semmit nem kellett a lakáson

javítani, karbantartani, mindent megcsinál őmaga. Nulla

karbantartás, nulla macera, nulla üresjárat: főnyeremény.

Nagyjából a bérlőink fele már megtapadt, és 5-6-7-8-9 éve tart

a kapcsolat, így nincs germózás a rotációkkal, csak a szükséges

javításokat kell elvégeztetni, semmi mással nem kell foglalkozni,

és ketyeg magától a bérleti díj folyamatosan, cserébe

10-20%-kal kedvezőbb áron kapják a lakást mint a piaci

árszínvonal. A lakások másik felében viszont még 1-2-3 évente

cserélődnek a bérlők. Összegezve, én azt tanácsolom, hogy ha

adódik egy kis alapterületű (30-36m2), de nagyon jó alaprajzú,

kedvelt helyen lévő, kifejezetten jó adottságú, magas emeleti,

világos, kulturált egyszobás lakás, akkor azt érdemes megvenni,

de semmiképpen sem sötét, fénytelen, szutyok százéves

leválasztott tákolmányokat. Mert szar lakást csak szar bérlő

fog kivenni. (És főleg nem galériásat, nekem nincs olyan, de

mindig azt olvasom, hogy azt a bérlők utálják.) Azonban

alapvetően inkább kétszobás bérlakásokba érdemes befektetni.

KÉTSZOBÁS:

Minden szempontból jó. Most ugye mindegyikben 1 lakónk van, tehát

már egy főre is ez kezd a minimum lenni, de alaphangon pároknak is

tökéletes, elégséges. Ha aludni akar vagy egyedül lenni,

tanulni, dolgozni az egyik fél, a hálószobában nyugodtan tud. Két

szoba szükséges és elégséges. A legjobb választás, főleg ha

nem sok négyzetméter - ideálisan kb 46m2 - de jó a beosztás.

HÁROMSZOBÁS:

Az első probléma ezekkel, hogy eleve több négyzetmétert kell

megvásárolni egy háromszobás lakás esetén, azonban a bérleti

díj általában nem tudja ezt a magasabb szintet hozni arányaiban.

A közös költség és rezsi is drágább, és amikor épp üres,

akkor ezt a vaskosabb összeget is nekünk kell fizetni. És annak

ellenére, hogy nagyon klassz 3 szobás lakásokat is sikerült

vásárolnunk, a tíz éves tapasztalatom alapján bérlakásknak

egyértelműen macerásabbak. Jelenleg pedig kifejezetten gyenge is

rá a kereslet, hiszen úgy tűnik mindenki egyedül szeretne lakni,

nem pedig lakótársakkal. Egy főre viszont a 3 szobás lakás már

luxus. (Gyerekes párnak vagy 3 főnek viszont eleve nem adok ki

lakást. Túl nagy a gyerekes kockázat és a használati amortizáció

is, ami ugye kulcskérdése az ingatlan befektetés valódi

reálhozamának.) A háromszobás lakás előnye bérlőtársak

számára értelemszerűen az, hogy két összeköltöző lakótárs

anyagilag szinte féláron kijön, ahhoz képest mintha egyedül

bérelnének lakást. Ungarische Melrose Place. A probléma azonban

már a kiadásnál jelentkezik, hogy találni kell olyan

bérlőtársakat, akik ilyet felállást akarnak. 5-10 évvel ezelőtt

ez abszolút nem volt probléma, erős volt az érdeklődés, ma már

azonban egyre kevesebben vannak, akik erre a társbérletre szorulnak

rá. (Akik meg rászorulnak, azok közt gyakoribb a gázos figura,

akiket már a telefonban elkergetek az első mondat után.) Ha

sikerült kiadni, utána jön a másik probléma, hogy nem sokáig

marad meg ez a lakótárs felállás, mert ha nem laktak korábban is

együtt, akkor hamar egymás agyára mennek, vagy valamelyik félnek

munkahelyváltozás miatt már nem lesz jó a lakás lokációja, de

még ha eleve összeszokott jóbarátokként is jöttek, előbb utóbb

biztos, hogy valamelyik becsajozik, bepasizik és felmond, az

itthagyott régi lakótárs pedig egyedül nem tudja tovább bérelni

a háromszobás lakást. Van úgy, hogy ez az új 3.fél is

odaköltözik a lakásba, amit megengedek, mert ugyan durván megnő

az amortizáció, de tudom, hogy nem fog sokáig tartani az

édeshármas, viszont előfordul, hogy az új pár kettesben bérli

tovább, és a szingli fél megy el, és így végül én magam nem

jártam rosszul, mert végülis maradt a bérlő. Ezeket a

háromszobás lakásokat legszerencsésebb egy testvérpárnak

kiadni, ahol stabil a kötelék. Amilyen ritkán lehet jó

háromszobás lakásokat vásárolni, és gondoltam ezeket a legjobb

bérlakásoknak, valószínű mégis ezeket lesz célszerű elsőként

eladnom, ha másra kell a pénz. A covid alatt egyébként pezsgő

érdeklődés volt rá, ahol az egyik szobát home office-ként

használták volna, de mostanában nem nagyon érdeklődnek ilyenek.

(Lehet, mert most ugye eleve mindenki egyedül szeretne lakni, és

akkor az egyszobás és kétszobás is megfelelő home office-ra,

senki nem zavar senkit, ha egyedül van.) Jelenleg nagyon gyenge az

érdeklődés háromszobásra, az egyik ilyen lakásom 4 hónapja

üres, nem volt olyan érdeklődő, akinek szívesen ki mertem volna

adni. A jelenlegi emelkedett piaci lakásárra vetített bérleti

hozam pedig már egyébként is szinte elfogadhatatlanul alacsony.

Szinte jobb ha üres, a haszálati amortizáció felemésztené az

alacsony bérleti díj nagy részét. Hacsak nem jön egy álom jó

bérlő, nem is akarom kiadni, jobban járok, ha megőrződik a lakás

kulturált állaga (reálértéke) egy jövőbeli eladásig, vagy

várni a megőrzött jó állapotban, hogy értelmes szintre, kb

50%-kal emelkedjenek a bérleti díjak, hogy valóban megérje a

kiadás.

Az

eddig elmondottak alapján a négyszobás és még nagyobb lakások

lényegében értelmezhetetlenek bérlakás befektetésként: óriási

használati amortizáció, instabil bérlői mix, óriasi rotáció,

rengeteg üresjárat, és fajlagosan nagyon alacsony bérleti hozam a

túl sok vásárolt m2-re vetítve. Egy kivétel van: a nagyon szépen

felújított, kulturált környezetben lévő kifejezetten 4 szobás

120-150 m2-es belvárosi lakások, amiket főként amerikai

filmeseknek, másodsorban budapesti kiküldetésben pár hónapot itt

töltő külföldi dolgozóknak lehet kiadni arany áron közép

távra. Ez egy szűk szegmens, amire relatíve nagy a kereslet. Tehát

itt 200 milliós lakásokról beszélünk, amiket 5-10 milliókért

lehet kiadni 2-3 hónapra. Persze itt sok az üresjárat is, sokat

segít ha közvetlen céges kapcsolat is van, de egyetlen bérlő

akár az egész éves elvárt hozamot is kitermelheti, miközben az

üresjáratban nincs amortizáció. De még rövid távra, airbnb is

nagyon jók ezek a lakások, mert az igényekhez képest nagyon kevés

van ilyen a cellák és kétszobás lakások által dominált airbnb

piacon.

Ezt

a címadó témát kitárgyaltuk, nézzük meg a többi szempontot is

bérlakás befeketetés esetén!

2.

HÁNY m2? NEM A NÉGYZETMÉTER SZÁMÍT, HANEM A BEOSZTÁS.

A

bérlakás befektetés legfontosabb kérdése, hogy milyen a

beosztás, hány szoba és hány m2. Mert amikor vásárolsz, akkor

négyzetméterért fizetsz. Viszont amikor kiadod a lakást, akkor a

szobák száma és a jó beosztás alapján árazódik a lakás, és

fogja kivenni a bérlő. Így ha van egy nagyon jól alaprajzú

30m2-es garzonod, azt valószínű ugyanannyiért tudod kiadni, mit

egy 40m2-est. Miközben az egyik 30 millióba, a másik meg 40

millióba kerül. Nyílvánvalóan sokkal jobb befektetés 30

milióval ugyanannyi bérleti díjat beszedni, mint 40 millióval.

Ugyanez kétszobásakra is igaz. Egy jó alaprajzú 46m2-es kétszobás

lakást ugyanannyiért fogsz tudni kiadni, mint egy 55 m2-es

kétszobást, miközben 20%-kal többe kerül megvásárolni a

nagyobb alapterületű lakást. Két lakás közti 8-10m2 különbséget

lehet nem is érzékeli a bérlő, sőt, még az is lehet, hogy a

kisebb lakást érzékeli nagyobbnak, ha jobb a beosztása.

Háromszobásra szintén igaz az aranyszabály: ha tudsz venni egy jó

beosztású 55m2-es háromszobás lakást, akkor azt viszont kb

20%-kal többért tudod kiadni, mint az 55m2-es kétszobás lakást.

Tehát a beosztás és jó alaprajz nagyon fontos.

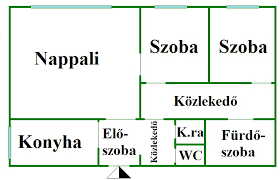

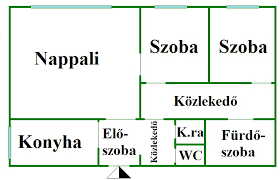

Íme

egy nagyon jó beosztású 3 szobás dán panellakás alaprajza.

Tulajdoni lapon csak 55m2 viszont 1+2fél szoba. (Két ilyet sikerült

nekünk is vásárolnunk.)

3.

LOKÁCIÓ

Mindenki

ismeri az amerikai mondást, hogy 3 fő szempont van az

ingatalnpiacon: location, location, location. A háromból kettővel

nem értek egyet. Ráadásul a Los Angeles-i egyetemen felvettem az

ingatlanértékelés tantárgyat, amit egy valódi ingatlanos

tartott, és ott sem ezt szűrtem le lényegnek. Befektetési

ingatlannál két dolog számít: hogy mennyit érhet az ingatlan

gazdasági hasznosítása, és ehhez képest mennyiért tudod

megvásárolni / finanszírozni. A bérlakás piacon is ugyenez a

matek. Miskolcon féláron vehetsz panellakást, viszont a pesti ár

2/3-án tudod kiadni. A Gellérthegyen pedig 2x annyiba kerül

megvásárolni egy négyzetmétert mint Csepelen, de szinte

ugyannyiért lehet kiadni a garzonokat és kétszobás lakásokat

mindkét helyen. Minimális a bérleti díj különbség Budapest

szerte, ugyanolyan méretű és színvonalú lakások közt alig

10-20% a bérleti díj szórás. (Valós bérleti díjakról

beszélek, nem a hirdetésekben óhajtott irreális vágyálmokról.)

Érthetetlen miért bérel valaki Csepelen meg Rákosborzasztón, ha

lakhatna a Gellérthegyen is, de 20-30 ezer forint megtakarításért

képesek a bérlők a legrosszabb helyekre költözni a legjobb

helyett. (És amit megspóroltnak egy hónap alatt a fiatalok, azt

sokan elverik egy éjszaka.) Semmi logika nincs benne, de ez megy

évtizedek óta. Spórolnak azért, hogy közben szarabb legyen

nekik. Igazi önsorsrontó őstulok magyar mentalitás. Kb mint

amikor eladja valaki a fél veséjét. Meg levágatja a vonattal a

lábát, csak előtte köt rá 32db biztosítást... valós

magyarországi eset. Abszurd, nem logikus, de egyszerűen ez a

valóság, ez az adottság, és ez alapján kell meghozni az ingatlan

befektetési döntéseket. És a befektetés egyik lába, hogy mennyi

pénzért vásárolhatod meg az ingatlant, a másik lába pedig, hogy

mennyiért tudod kiadni. Nem az a lényeg, hogy olcsó vagy drága az

ingatlan, elit vagy proli kerületben van-e, hanem hogy a vételárához

képest mennyiért tudod kiadni. A Gellérthegyen a 100-150m2-es

lakások negyede üresen áll, mert olyan drágák a lakások, hogy

ehhez mérten arányos bérleti díjakat egyszerűen nem fizetnek meg

a bérlők, és ilyen bérlakásokra már kereslet is alig van. (Aki

korábban ilyet bérelt, azok már mind vettek saját lakást 4%-os

hitelre.) Olcsóbban viszont egyszerűen nem éri meg kiadni, mert az

veszteség: egy 150 milliós lakást nem adhat ki a tulaj havi 300

ezerért. Pedig csak ennyiért lehet lakást venni, és csak ennyiért

lehet kiadni. A kettő viszont nem áll arányban egymással. A

végeredmény: üres bérlakások. (Az utcánkban van olyan

társasház, amelynek 12 lakásából csak 3-ban laknak + 1 airbnb és

8 üres. És közben ebből 7 eladó irreális áron.) A 70 ezer fős

Csepelen viszont a legolcsóbban lehet lakást vásárolni, és olyan

nagy a kereslet, hogy 20-50 db kiadó lakásnál soha nem is volt

több a piacon az egész 21.kerületben. Miközben százával,

ezrével üresek és kiadók a lakások a menő kerületekben: per

pillanat ingatlan.comon 2.kerület 841 db kiadó lakáshirdetés,

13.kerület 1285db, és a miniatűr 5.kerületben 966db kiadó lakás

papíron harmad akkora lakosságra mint Csepel, ahol per pillanat

csak 52db kiadó lakás van.

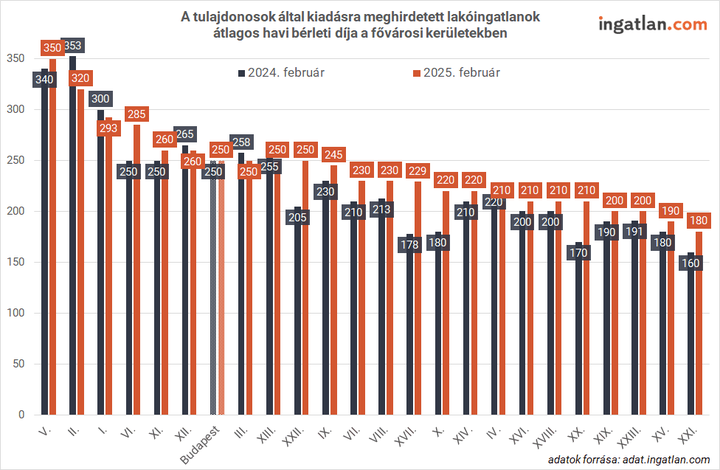

A

bérlakás piac kínálata nem passzol a kereslethez.

Olcsó

albérletekre van igény, nem a sok drágára.

Az elit budai kerületekben (1,2,3,12) alig van kereslet, rengeteg a

drága üres lakás túlkínálata, emiatt itt a hirdetési árak is

csökkentek a tavalyihoz képest. A pesti belvárosban viszont

10%-kal növekedtek a hirdetési árak. A középkategóriás

kerületekben (11,13,14) lényegében tartják magukat a bérleti

díjak, csak nagyon óvatos emelésre van valós mozgástér. Az

olcsó proli kerületekben viszont nagy az igény a legolcsóbb

albérletekre, így ezekben a kerületekben markánsan 5-10-20%kal

emelkedtek a hirdetési árak, főleg a 10 és 22,17,20

peremkerületekben.

Akkor

mi is a jó lokáció?? Hol érdemes bérlakást vásárolni?? A

túlárazott de leharcolt, kiadhatatlan Gellérthegyen? A drága 5.

és budai elit kerületekben? Vagy Csepelen, ahol legalacsonyabb

árakon vásárolhatsz, és olyan erős a kereslet, hogy alig van

kiadó lakás? A menő budai kerületek nagy méretű és drága

lakásaira már nincs nagy bérlői igény, csak az olcsóbb 1-2

szobás lakásokra városszerte. Nem a gazdagok bérelnek, hanem a

szegények, akiknek sok esetben autójuk sincs, így a jó

tömegközlekedés fontosabb a lokáció szempontjából, minthogy

fel kelljen gyalogolni a hegyre. Ne nagyon legyen a nagykörúton

kívül, vagy legyen nagyon közel a metróhoz. De ha olcsó

tud lenni a bérleti díj - mert olcsón lehet megvásárloni

a lakást - akkor szinte bárhol jó lehet városszerte. Ezek

a jó bérlakás lokációk.

Ugyanakkor

jelenleg a legjobb befektetési bérlakás vételek már inkább csak

vidéken, például a lenézett Miskolcon,

https://ingatlan.com/miskolc-avas/elado+lakas

kisvárosokban,

vagy akár falvakban adódnak, ahol nincs koncentrált

piac, egyesével jelennek meg néha néha a piacon az ideális eladó

ingatlanok, és nem biztos, hogy éppen akad rá vevő, viszont

bérlői kereslet lenne rá, és így momentán egyedüli potenciális

vevőként ilyen helyzetekben olcsón lehet jót vásárolni. Hiszen

ha az eladó mindenképp el szeretné adni vagy muszáj neki, akkor

előbb utóbb úgy kell árazzon, hogy csábító legyen

befektetésként a portéka, és bele kell mennie jelentős áralkuba.

Ha most egy kistelepülésen épít valaki egy vadi új házat 100

millióért - tök mindegy, hogy miért építette, de megcsinálta,

ott a ház készen vagy félkészen - és közben tönkre ment a

házassága, aligha tudná eladni 100 millióért. Inkább csak a

feléért. Annyiért viszont már megérheti megvenni a

kiárusításban. Budapest és agglomeráció nagyon drága, legtöbb

esetben irreálisan drága, ahol már nem jön ki a bérlakás matek,

vidéken viszont még mindig akad jó alkalmi vétel. Az első kérdés

egy befektetési ingatlannál, hogy lesz-e rá kereslet, ki tudom-e

adni vagy majd el tudom-e adni. Ennyiben számít a lokáció. A

második kérdés pedig a vételár. A lokáció leginkább praktikum

és kényelmi kérdés. Valójában a bérbe adónak fontos, hogy

hozzá közel, helyben, vagy elérhető közelségben legyen a lakás,

hogy kényelmes legyen a tulajdonosi menedzselés. Ha bérlakás

portfólióról beszélünk, akkor pedig egy helyen, lehetőleg egy

házban, vagy szomszédos háztömbökben legyen az összes lakás,

egyszerre egy helyen lehessen intézni a lakásokkal kapcsolatos

ügyeket. Nyílván én sem a legjobb hozammal kecsegtető Csepelen

vásároltam be, mert semmi kedvem kijárni a város szívéből a

halál faszára, hanem számomra elérhető távolságú két

klasszikus bérlakás környéken vásároltam be.

A

külföldi bérlakásokkal pont ez a gond, hogy nem tudsz oda

ugrani, muszáj menedzsmentet megbíznod, akik garantáltan lefejnek,

és nincs más választásod, ki vagy nekik szolgáltatva. Hosszú

távon bérbeadni külföldi lakást szerintem nincs értelme. Kb

ugyolyan hozamot fog termelni mint a hazai, de közben teljesen ki

vagy szolgáltatva a mendzsmentnek, akik horror árakon fognak neked

intézkedni. Azt se tudod, hogy kamuznak-e neked. Amerikában és a

mediterráneumban tuti palira vesznek. Főleg, ha kint élő magyart

bízol meg. Előállnak valamivel, és itthonról nincs más

választásod, mint azt mondani, hogy oké, kerül amibe kerül. És

közben te magad nem is tudod használni a külföldi lakásodat,

hiszen állandó bérlőd van. Külföldi ingatlant én inkább olyat

vennék, amit saját magam örömére időnként használnék, és

amikor nem vagyok ott, akkor az üresjáratban airbnb kiadnám

menedzsment által, vagy egyszerűen csak baráti körben ajánlás

alapján. De legszívesebben ki sem adnám, ha ezt megengedhetem

magamnak. Nem csak befektetésként, hanem saját életteremként

tekintenék rá. A fő lényeg úgyis az, hogy az ingatlan befektetés

megőrzi a hosszú távú reálértékét, nem kell a permanens

pénzromlás miatt aggódni, meg bosszankodni, hogy már megint

felment 20%-ot az eszempí a semmire. Mert akkor ugyanúgy a lakásár

is felmegy. A reálérték is megmarad, és a nonimál is felmegy.

Bukni meg nem nagyon lehet vele. Ez a lényeg, a többi csak bónusz

aprópénz.

4.

MÁR CSAK OLCSÓ BÉRLAKÁSRA VAN KERELSET - SZOPÓÁGON A LUXUS

Az

elmúlt tíz évben féláron, harmadáron, negyedáron vagy 3-4%

THM-mel, CSOK+babaváróval már mindenki vett magának lakást, aki

csak tudott, és már csak az bérel, aki nem tudott semmilyen saját

lakást valahogy vásárolni magának még hitelre sem. Tehát

lényegében csak a szegények, a diákok, és a fiatalok bérelnek

lakást, ezek az emberek viszont alapvetően csak az olcsó lakásokat

bérlik ki, amelyek jelenleg 160 ezerről indulnak és garázzsal 350

ezerig terjednek. Efelett ritka a levegő, mert aki 400 ezernél

többet tudna kiadni bérleti díjra, azok már régesrég vásároltak

maguknak saját lakást 4% THM-re, így a prémium bérlakások iránt

megcsappant a bérleti kereslet, miközben órási lett az új

építések miatt a kínálatuk. (Tipikus középkategóriás

bérlakás piac a 13.kerület a rengeteg agyonzsúfolt új építésű

lakásaival: több mint 1200db kiadó lakáshirdetés per pillanat) A

luxuslakások bérleti kereslete pedig letizedelődőtt, szinte

megsemmisült, hiszen aki korábban ilyet bérelt, az vásárolt

magának ugyanilyet plusz még másik 3-4-5-10-20 bérlakást is. Az

elmúlt években mindenki lakásba fektetett a nulla kamatok miatt,

és minden ismerősőm nemhogy saját lakásban lakik, hanem egyúttal

lakáskiadó is, még az egyszerű melósok is mind mind lakáskiadók,

mert meghal a nagymama, és nem adják el a lakást, hanem kiadják.

Rengetegen váltak

lakáskiadóvá, akik

mind mind ki szeretnék adni az ilyen

olyan amolyan lakásaikat, miközben szinte már alig bérel valaki,

főleg csak a szegények, fiatalok, diákok, és a csóró

külföldiek, akik pont azért jönnek ide, mert otthon

nyugaton csak egy szobát tudnának bérelni, vagy még szarabb

helyről jöttek mint Magyarország, keletről, a Kaukázusból. És

ezek mind az olcsó lakásokat keresik.

A

luxuslakások jelenleg a legrosszabb ingatlanbefektetési szegmens.

Ezek a lakások méreg drágák, amiket befektetésként

értelmezhetetlenül alacsony hozamokkal lehet csak kiadni, ami

reálértéken a luxus színvonal állagának amortizációja miatt

valójában veszteség. És ha az üresen álló lakás reál állaga

meg is őrződik, ilyen magas árakon nominálisan nem tudja tovább

növelni a pénzbeli értékét a mostmár nem nulla kamatok

mértékével, ezért mindenképpen alulteljesítő befektetés lesz.

Magyarul: olyan drágán tudsz csak most venni, hogy drágábban

eladni 10 éven belül nem nagyon tudod majd. Ha a kamatokat is

beleszámolod, akkor pedig szinte biztos a bukó. Szenved a

luxusingatlanok bérleti piaca, mert akinek saját használatra kell

luxuslakás, luxusvilla az már mind vett magának, már senki sem

bérel.

A

Lánchíd utcában van ez a tényleg szuper penthouse lakás, amit 3

évig próbáltak nevetségesen alacsony, másfél milliós bérleti

díjért kiadni. Ez fajlagosan olyan olcsó, hogy valójában

veszteség lett volna a tulajnak, de senki nem bérelte ki. Megunta a

banánt a

tulaj, és közel egymilliárdos áron meghirdette eladásra. Két

hét alatt elkelt. A top ingatlanokat az új elit előbb utóbb

megveszi a régitől: a rendszerváltás sztárbrókerétől MSZPs

képviselő kezébe került luxuslakás

az

újgazdag fideszes Marketeshez vándorolt. Olyan gazdag lett a felső

1%, hogy szinte senki nem bérel luxusingatlant. Ha kell valakinek

egy luxuslakás, akor vesz magának, mert annyi pénze van, hogy

megteheti.

A

luxuslakás bérlők teljesen kikoptak:

A

külföldi cégvezetők felszívódtak, mert a nyugati cégek

kivonultak vagy kiszorította őket a NER (eltűnt a Generel

Electric, Budapest Bank, Axa, Bayerische Landesbank / MKB, ABN Amro,

Rabobank, leredukálódtak a Citibank és Daewoobank-KDB üzletágai,

az amerikaiak régesrég kiszálltak a Matávból és a Westelből),

azok a multi cégek akik itt maradtak, azok pedig rég kinevelték a

magyar menedzsmentet és magyar dolgozói gárdát, vagy ukránokból

és a Kaukázusból toborozzák a kiművelt de igénytelen

fehérgalléros állományt. Az újonnan jött külföldi cégek

külföldi dolgozói döntően nem menedzserek, hanem leginkább

képzetlen anyanyelvű fiatalok, akik alacsony fizetésért dolgoznak

itt globális back office vagy customer service állásokban, ők

azok, akik itt Budapesten elbulizgatnak, miközben ki tudnak egyedül

bérelni egy belvárosi lakást, de Barcelonában vagy Milánóban

csak egy szobát tudnának. A kínai és koreai cégek itt élő

ezernyi dolgozóinak sem bérelnek luxuslakásokat, sőt, abszolút

jellemző, hogy panellakásokat bérelnek nekik, hiszen Szöulban és

Kínában sem laknak jobb körülmények között. Egy szűk külföldi

menedzser rétegnek még bérelnek luxuslakásokat, de töredékének

mint 20 évvel ezelőtt. Az utcánkban már nem látok német és

amerikai neveket a postaládákon, csak egy-két orosz/ukránt, meg

belgrádi rendszámokkal AMG merciket váltogató szerb maffiózót.

Elvált

vállalkozók: tíz évvel ezelőtt még nem volt divat ingatlanba

fektetni. A jól menő vállalkozó, ha elvált, akkor a feleség

maradt a gyerekekkel a családi házban/villában, és a férj bérelt

magának egy luxuslakást, amíg le nem tisztázódott a válóper

végkimenetele. Ma már minden vállalkozónak tucatnyi bérlakása

van. Ha összeveszik a feleségével, akkor beköltözik a

legszínvonalasabb vagy éppen üres bérlakásába.

A

luxus szegmens legfelsőbb bérlői rétegét adták az elmúlt bő

tíz évben a fideszes vállalkozók. Akik tíz évvel ezelőtt még

senkik voltak, de piszok gyorsan rengeteg pénzt kezdtek keresni.

Korábban csak egy egyszerű ingatlanban laktak, de hirtelen annyi

pénz kezdett áramlani a zsebükbe, hogy amint találtak egy jó

telket Budán, azonnal neki is láttak egy félmilliárdos villa